Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega.

Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind:

– Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen

– Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung

– Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

———————————————————————————————————-

Wochenkommentar KW 24/2019

Unser Aktienportfolio

Zum Wochenauftakt reagierten die Börsen positiv darauf, dass die USA angedrohte Strafzölle gegen Mexiko nicht in Kraft setzen. Die Trumpschen Handelskonflikte blieben aber ein Belastungsfaktor – auch und gerade wegen der Unberechenbarkeit des US-Präsidenten. Positiv wirkte dagegen die zunehmende Hoffnung auf eine Leitzinssenkung in den USA. Das verhalf dem Dow Jones zum zweiten Wochenplus in Folge, wenn auch in dieser Woche nur um vergleichsweise bescheide 0,4 Prozent. Auch der DAX rettete ein Plus von 0,4 Prozent über die Woche. Der ACC Alpha select Anteilswert, zeigte wieder relative Stärke und stieg um 32 Cent bzw. 1,2 Prozent auf 27,23 Euro. Dies bedeutet im laufenden Jahre ein Netto-Plus (nach Kosten) von 6,1 Prozent.

Den größten Beitrag zur Outperformance in dieser Woche steuerte der italienische Versorger ENEL bei, dessen Aktie 3,0 Prozent auf 6,07 Euro stieg (Einstand 4,77 Euro). Mit einem Anteil von 2,9 Prozent vom Fondsvermögen sind die 30.000 ENEL-Aktien unsere sechstgrößte Einzelaktienposition. Die US-Bank JPMorgan hat die Aktien des Versorgers mit „Overweight“ und einem Kursziel von 6,50 Euro in die Bewertung aufgenommen. Der Markt unterschätze das Ausmaß der Effizienzsteigerungen, schrieb der JPMorgan-Analyst.

Prozentual noch höher waren die Kurszuwächse bei Smurfit Kappa (+4,1 Prozent auf 23,74 GBP, Einstand mit Transaktionskosten 4,73 GBP) und bei METRO (+3,9 Prozent auf 15,06 Euro, Einstand 13,07 Euro, mit Transaktionskosten 13,09 Euro).

Auf der Liste der Wochenverlierer ganz oben steht dagegen Micron Technology, mit 0,7 Prozent von Fondsvermögen aber unsere kleinste Position. Unter dem Eindruck einer Gewinnwarnung des US-Chipherstellers Broadcom verlor die Aktie im Wochenvergleich 3,9 Prozent auf 32,66 USD (Einstand 40,385 USD, mit Transaktionskosten 40,49 USD).

Die besten Aktien seit Jahresbeginn in unserem Portfolio sind Gazprom (+65,7 Prozent seit Jahresbeginn), Tyson Foods (+53,4 Prozent) und Biofrontera (+49,9 Prozent) vor Mytilineos Holding (+37,1 Prozent) und HeidelbergCement (+28,9 Prozent). Die einzige Aktie mit klar negativem Momentum im laufenden Jahr, die wir nicht vollständig verkauft haben, ist Lufthansa, deren Aktienkurs vor allem wegen des gestiegenen Kerosinpreises um 10,2 Prozent gesunken ist. Enttäuschend ist allerdings auch die Performance des Ölkonzerns Total, dessen Aktie jetzt trotz des gestiegenen Rohölpreises nur 2,3 Prozent höher steht als bei Jahresbeginn.

Das Fondsvermögen beträgt jetzt 6.194.408 Euro. Davon halten wir 1.973.692 Euro als Barreserve, was 31,86 Prozent entspricht. Den größten Teil des Fondsvermögens (58,8 Prozent bzw. aktuell 3.640.394 Euro) haben wir direkt in 26 verschiedene Aktienpositionen investiert, wovon die drei größten die französischen Werte Total (3,8 Prozent), AXA (3,3 Prozent) und Saint-Gobain (3,3 Prozent) sind, gefolgt von ADRs auf die russische Gazprom (3,1 Prozent), den beiden deutschen Finanz-Nebenwerten Wüstenrot & Württembergische (3,0 Prozent) und Deutsche Pfandbriefbank (2,7 Prozent), dem italienischen Versorger ENEL (2,9 Prozent) und der US-amerikanischen Versicherung Lincoln National (2,7 Prozent).

Die beiden Fondspositionen, die wir als strategisches Investment in asiatischen Nebenwerten halten, haben zusammen aktuell einen Gegenwert von 592.515 Euro, was 9,6 Prozent vom Fondsvermögen entspricht. Die etwas größere Position davon ist mit aktuell 308.397 Euro der AXA Rosenberg All Country Asia Pacific Ex-Japan Small Cap Alpha Fund – mit 5,0 Prozent unsere größte Wertpapierposition. Dieser Fonds für asiatische Nebenwerte ohne Japan, aber einschließlich Australien, gehörte 2015 und 2016 mit Zuwächsen von 7,8 Prozent und 15,2 Prozent jeweils zu den besten zehn Prozent der vergleichbaren Fonds. 2017 fiel er mit einem Plus von nur 8,3 Prozent hinter den Durchschnitt der Asien-Nebenwertefonds zurück. Im vergangenen Kalenderjahr lag der Verlust mit -10,6 Prozent nahe dem Durchschnitt. Im laufenden Jahr beträgt das Plus (ebenfalls in Euro) aber schon wieder +8,39 Prozent. Der Fonds ist aktuell in 289 (!) verschiedene Aktien kleinerer asiatischer und australischer Unternehmen investiert, in keinem mit mehr als 1, 5 Prozent seines Fondsvermögens. Auf entwickelte asiatische Länder entfallen rund 45 Prozent der Investitionen, knapp 35 Prozent auf asiatische Schwellenländer und rund 20 Prozent auf Australien. Nach Branchen werden Industrietitel, zyklischen (Binnen-) Konsum- und Immobilienwerte übergewichtet. Auch Technologiewerte, die fast ein Viertel des Fondsvermögens ausmachen, werden gegenüber der Benchmark übergewichtet. Klar untergewichtet werden aktuell im Gegenzug Finanzwerte. Das Fondsportfolio kommt auf ein gewogenes mittleres Kurs-Gewinn-Verhältnis (KGV) von 7,8 und Kurs-Buchwert-Verhältnis (KBV) von nur 0,84. Diese Bewertung erscheint bei einem erwarteten Wachstum der Unternehmensgewinne von annähernd 15 Prozent jährlich unangemessen billig, so dass wir uns mit unserem größten Investment weiter wohl fühlen können.

Der AXA Rosenberg Japan Small Cap Alpha Fund ist mit aktuell 284.118 Euro bzw. 4,6 Prozent unsere zweitgrößte Wertpapierposition. Der Fonds für japanische Nebenwerte konnte zuletzt 2015 mit einem Plus von 28,9 Prozent die Mehrheit der vergleichbaren Fonds klar schlagen. 2016 und 2017 fiel er mit Zuwächsen von 5,2 Prozent und 17,4 Prozent hinter den Durchschnitt der Japan-Nebenwertefonds zurück. Dafür fiel der Verlust im vergangenen Kalenderjahr mit -13,6 Prozent auch unterdurchschnittlich aus. Im laufenden Jahr beträgt das Plus (ebenfalls in Euro) +6,34 Prozent. Der Fonds ist aktuell in 185 verschiedene Aktien kleinerer japanischer Unternehmen investiert, in keinem mit mehr als 1,75 Prozent seines Fondsvermögens. Nach Branchen liegen auch hier die Schwerpunkte bei Industrietiteln, zyklischen (Binnen-) Konsum- und Immobilienwerten. Technologiewerte machen zwar auch knapp ein Fünftel des Fondsvermögens aus, sind damit aber gegenüber der Benchmark untergewichtet. Das Fondsportfolio kommt auf ein gewogenes mittleres KGV von 9,9 und KBV von 0,97.

Stellt man die gleiche Rechnung für unser Gesamtportfolio auf, also unsere Aktieninvestments einschließlich der beiden Fonds, kommt man auf ein gewogenes, durchschnittliches KGV von nur 7,9 und KBV von nur 0,76. Allein um im Durchschnitt ihren Buchwert zu erreichen, müssten unsere Aktien also um gut 30 Prozent steigen.

———————————————————————————————————-

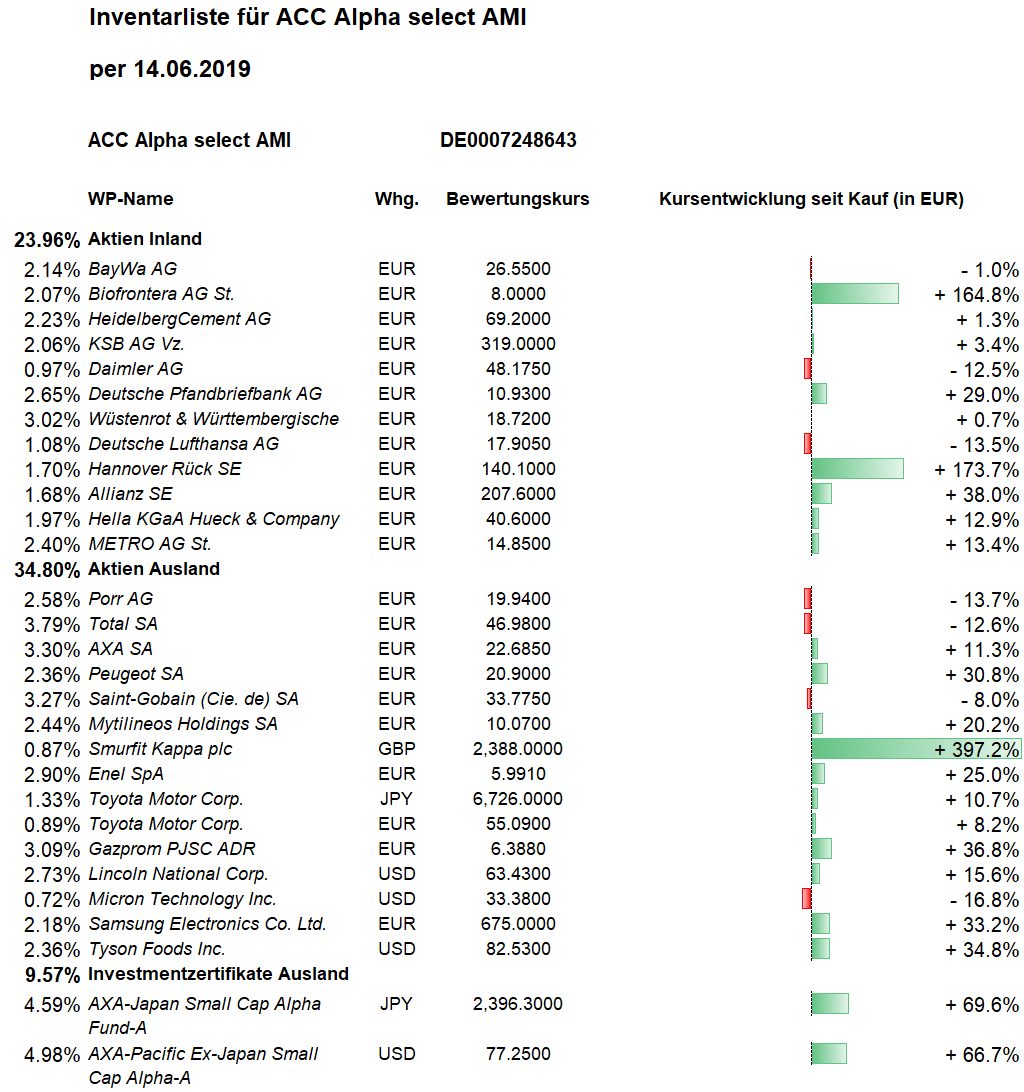

Hier die Inventarliste vom 14.06.2019