Um den FairValue von ca. 500 deutschen Aktien zu analysieren

klicken Sie bitte hier: Aktienanalyse

Fundamentale Aktienanalyse mit dem ProBot-Value-Modell

Berechnung von Profit Value, Bottom Value und Fair Value

Woher stammt dieses Aktienanalyse Modell und wer steht dahinter?

Zur Analyse und zur Berechnung des „fairen Wertes“ einer Aktie bestehen in Theorie und Praxis vielfältige Ansätze.

Die Mitglieder des Investmentclubs Actien Club Coeln (ACC) und des Kölner Börsenverein e.V. (KBV) verwenden seit vielen Jahren erfolgreich das sogenannte ProBot-Value-Modell.

Bei dieser fundamentalen Aktienanalyse wird auf Basis unternehmensspezifischer Einflussfaktoren der Fair Value einer Aktie berechnet.

Das ProBot-Value-Modell ist eine Entwicklung der Börsenkompass Gesellschaft für die Verbreitung von Kapitalmarktinformationen mbH (kurz Börsenkompass GmbH).

Die Börsenkompass GmbH ist eine von Mitgliedern des Kölner Börsenvereins und des ACC-Investmentclubs gegründete Zweckgesellschaft, die für den Kölner Börsenverein und den ACC-Investmentclub Aufgaben übernimmt, die diese, in erster Linie aus haftungsrechtlichen Gründen, nicht selbst darstellen können oder wollen.

Im Auftrag des ACC verschickt die Börsenkompass GmbH beispielsweise den Wochenkommentar und weitere Mitteilungen an die Mitglieder. Die beiden Vereine nutzen seit vielen Jahren aktiv die Analysemodelle und weitere Entwicklungen der Börsenkompass GmbH und ihre Mitglieder helfen durch die tägliche Anwendung und konstruktives Feedback bei der ständigen Weiterentwicklung.

Das ProBot Value Modell ist das Ergebnis von über 20 jähriger täglicher Börsenerfahrung und ist über die Jahre von mehreren Dutzend aktiven Mitgliedern des Börsenvereins und Investmentclubs beeinflusst und weiterentwickelt worden.

Vorstandsvorsitzender der beiden Vereine und Geschäftsführer der Börsenkompass GmbH ist Herr Dirk Arning. Herr Arning kann als einer der „Köpfe hinter den Analyseansätzen des ProBot-Value-Modell“ bezeichnet werden.

Dirk Arning

ist langjähriger Börsenprofi und beruflich sowie privat über das aktuelle Börsengeschehen stets informiert.

Das ProBot-Value Modell ist allerdings keine Einzelleistung sondern Resultat verschiedener Denkströmungen, eine Kombination unterschiedlicher Analyseansätze und insbesondere auch Ergebnis langjähriger Praxiserfahrung von aktieninteressierten und beruflich und privat an der Börse aktiven Vereinsmitgliedern.

Weiterer Geschäftsführer des Actien Club Coeln und mit grossem Einfluss auf das theoretische Grundgerüst des Aktien-Bewertungstool ist Herr Klaus J. Ueker.

Klaus J. Ueker

ist pensionierter Privatanleger und hinterfragt alle aktuellen Börsenentwicklungen.

Seit vielen Jahren aktiv an der Entwicklung des Musterdepot des Actien Club Coeln und an der entsprechenden Auswahl und Bewertung der Aktien sowie der Weiterentwicklung der zugrundeliegenden Analysetools (u.a. ProBot Value Modell) beteiligt sind, in erster Linie die Mitglieder des Anlageausschusses des Actien Club Coeln.

Angela Warmuth

Dirk Vincenz

Frank Kirsch

Hanns-Peter Germ

Hans-Joachim Schreiber

Jürgen Kessler

Karl-Martin Gober

Hans-Hubert Weyers

Guido Unverzagt

Gerd Rehage

Darüber hinaus engagieren sich mehrere Mitglieder des ACC aktiv unter Verwendung des ProBot-Value Modells an der Erfassung, Analyse und Bewertung von deutschen und internationalen Aktien. Auch von dieser Seite sind wertvolle Hinweise zur Weiterentwicklung und Verbesserung des Analysemodells eingeflossen.

Holger Fiegl

Mindestens 1x monatlich sind auch die Mitglieder des Kölner Börsenverein e.V. (KBV) eingeladen, an den Analysesitzungen teilzunehmen. Einige engagierte Personen des knapp 300 Mitglieder zählenden KBV sind seit vielen Jahren regelmäßige Gäste dieser Treffen. Auch von dieser Seite wurde das ProBot-Value Modell in der Vergangenheit und auch aktuell mit- und weiterentwickelt bzw. ständig verifiziert. Nachfolgende Personen sind (neben einigen bereits genannten Personen) aktuell im KBV aktiv und engagieren sich bei der Weiterentwicklung unserer Aktienanalysemodelle.

Annette Friedrichsmeier

Nuray Mamas

Timo Nothhelfer

Rami Altonji

Georgios Passameras

Elias Hoffmann

Lukas Brang

Marvin Buslei

Aus der Hochschulgruppe des Kölner Börsenvereins engagieren sich aktiv folgende weitere Personen:

Mattis Pestinger

Daniel Schmitz-Pranghe

Obwohl so viele Köpfe das Modell ständig nutzen, kritisch hinterfragen, verifizieren und an Verbesserungen mitarbeiten, sind die wesentlichen Einflussfaktoren und Variablen seit vielen Jahren unverändert.

Im Laufe der Zeit sind zwar Verbesserungen zur Adjustierung (z.B. Sustainibility- und Corporate-Governance-Faktoren) hinzugekommen. Die fundamentale einzelnen Kernanalysen des ProBotValue-Modells, nämlich die Bewertung des Unternehmensgewinns, des Buchwertes und der Umsatzerlöse sind über die Jahre durch die Praxis als richtig bestätigt worden und daher ständig konstant geblieben.

Was sind die Grundüberlegungen bzw. Annahmen einer Aktien-Fundamentalanalyse?

Der Verwendung eines Analysemodells zur Bewertung einzelner Aktien liegen i.d.R. nachfolgende grundsätzliche Annahmen zur fundamentalen Aktienanalyse zugrunde.

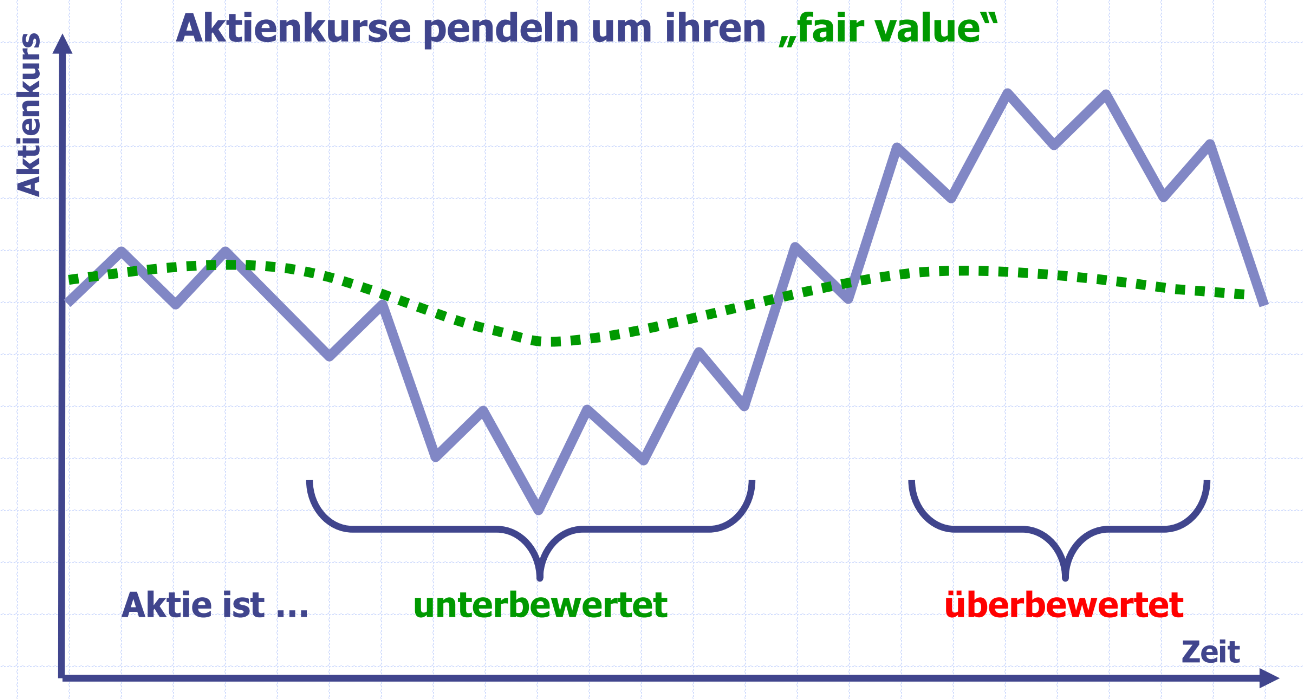

Die Grundannahme ist, dass Aktienkurse langfristig den Wert von Unternehmen widerspiegeln. Die Aktienmärkte übertreiben dabei zeitweilig in die eine oder andere Richtung (Ineffizienz). Aktien können dann zeitweilig für weniger als ihrem angemessenen Wert gekauft werden. Insgesamt ist es aber so, dass die Aktienkurse langfristig um den wirklichen Wert des Unternehmens pendeln.

Grafik: Aktienkurse pendeln langfristig um ihren wirklichen Wert, den „Fair Value“.

Es wird angenommen, dass sich der wirkliche bzw. angemessenen Wert (Fair Value) durch eine Indikation errechnen lässt.

Der Wert des Unternehmens ergibt sich aus unterschiedlichen real-wirtschaftlichen Größen. Dabei können verschiedene quantitative und qualitative Selektionskriterien Einfluss auf das Ergebnis der Fundamentalanalyse nehmen.

Verschiedene Modellansätze zur Aktienanalyse und Aktienbewertung!

Die Betrachtung und Bewertung dieser realwirtschaftlichen Verhältnisse kann auf unterschiedliche Weise durchgeführt werden und nach verschiedenen bekannten Bewertungsansätzen erfolgen.

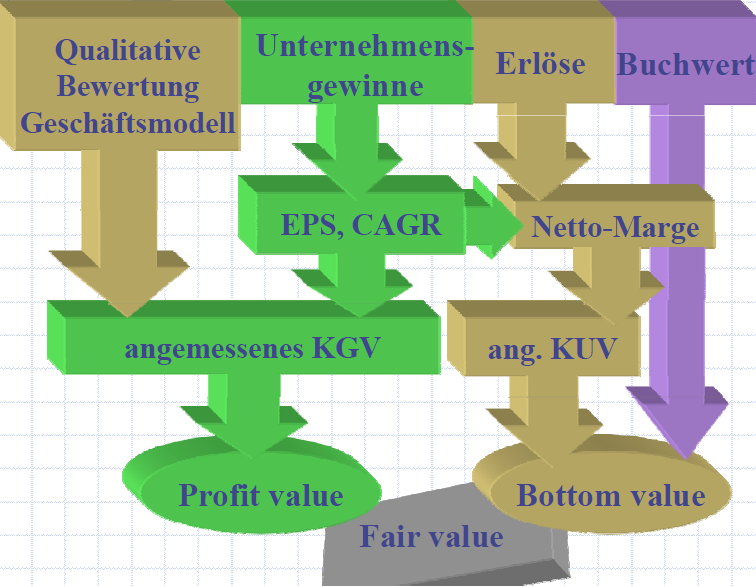

Grafik: Einflussfaktoren und Selektionskriterien bei der Fundamentalanalyse von Aktien

Substanzwertverfahren leiten den Unternehmenswert aus der Vermögens- und Kapitalsituation ab, verwenden als Value-Kriterium also häufig den Buchwert einer Aktie.

Ertragswertverfahren leiten den Unternehmenswert dagegen aus der Fähigkeit ab, zukünftig Gewinne zu erzielen.

Neben rein quantitativen Größen haben qualitative Aspekte steigende Bedeutung: ökologische, soziale und ethische Aspekte werden mit dem Schlagwort Sustainibility umschrieben und der Umgang mit den „Stakeholdern“ wird durch die Corporate Governance des Unternehmens abgebildet.

Welche Bewertungskriterien und Analysemethoden welches Gewicht haben, bleibt der Entscheidung des einzelnen Anlegers überlassen bzw. ist die Grundlage der verschiedenen Ansätze der Unternehmensbewertung.

Was ist das ProBot-Value Modell und warum eignet es sich so gut zur Aktienanalyse?

„ProBot-Value“ steht für „Profit Value & Bottom Value“ und misst die Über- bzw. Unterbewertung einzelner Aktien.

Im Rahmen des ProBotValue-Modells werden zur Ermittlung des Unternehmenswertes die Fließgrößen Umsatzerlöse und Gewinne analysiert. Der Buchwert als Bestandsgröße fließt im Rahmen der Substanzwertanalyse ein. Vor allem die Fähigkeit, in Zukunft Gewinne zu erzielen, bestimmt den Wert eines Unternehmens.

EXKURS: Alternativmodell

Das ProBotValue-Modell ist im Laufe der Jahre durch verschiedene Personen mit sehr guten theoretischen und praktischen Hintergrundwissen übergeprüft worden. Im akademischen Bereich findet man häufig als Alternativmodell den Ansatz des „Fair Value als Barwert zukünftiger Cash Flows“. Hierbei treten in der Praxis zwei Probleme auf: so hat einerseits nämlich die Höhe des angesetzten Diskontierungszinssatzes einen wichtigen Einfluss auf den Unternehmenswert und andererseits lässt sich feststellen, dass die Gewinnschätzungen für die Zukunft zunehmend unsicherer werden. Nicht nur unsere Erfahrung zeigt, sondern auch Studien belegen, dass Gewinnschätzungen nur für die kommenden 12 bis 18 Monate besser sind als naives Fortschreiben. Vor diesem Hintergrund arbeitet das ProBotValue-Modell als Konsequenz nur mit den Gewinnschätzungen für die kommenden 12 bis 18 Monate. Darüber hinaus arbeitet das ProBot Value Modell ohne Zinsen.

Welche Input-Daten fließen in das ProBot-Value-Modell zur Aktienbewertung ein?

Zur grundsätzlichen Unterscheidung der einzelnen Aktienwerte werden verschiedene „Daten zur Identifizierung“ erfasst. Dieses sind insbesondere der Unternehmensname, die WKN und ISIN Nummer und das Ticker-Symbol. Informativ erfassen wir zusätzlich die Börse bzw. das Marktsegment und ggf. weitere Angaben wie Land, Geschäftsjahresende, HV-Termin und vieles mehr.

Im Rahmen der „qualitativen Bewertung“ wird die Branche und das Geschäftsmodel bewertet, indem Bonus- bzw. Malus-Bewertungen für jedes einzelne Aktien-Unternehmen im Hinblick auf die Faktoren Sustainibility und Corporate Governance bzw. Investor Relations vorgenommen werden. Diese eher subjektiven Einschätzungen werden in der Regel im Rahmen unserer monatlichen Mitgliedertreffen durch die Mitglieder, die sich intensiver mit der Branche und dem Unternehmen beschäftigt haben (häufig auch die HV besucht haben) vorgeschlagen und dann in einem demokratischen Abstimmungsprozess bestätigt. In Einzelfällen entscheidet der gewählte Anlageausschuss entsprechend. Die Bewertung im Rahmen der Sustainability („Nachhaltigkeit“) erfolgt sowohl absolut auf die Branche bezogen als auch für das einzelne Unternehmen relativ zur Branche.

Die „quantitative Bewertung“ des Unternehmenswertes erfolgt auf Basis der Anzahl der ausstehenden Aktien, dem Buchwert (Net-Asset-Value) der Aktie und den Gewinnschätzungen als Jahresüberschuss bzw. Gewinn pro Aktie (EPS) für die vergangenen drei, das laufende und nächste Geschäftsjahr.

Die quantitativen Daten bzw. die entsprechenden Schätzungen erhalten wir im Rahmen von regelmässig durch unsere Mitglieder für die einzelnen Aktien durchgeführten Sekundärrecherchen bei unterschiedlichen Quellen wie beispielsweise Börsenzeitschriften, Onlinedienste und Analystenberichte. Die einzelnen Zahlen aller Quellen zu einem Jahr werden zu einem repräsentativen Wert verdichtet.

Grafik: Input-Daten, Einflussfaktoren und Bewertungsansätze auf den Fair Value im ProBot-Value Modell zur Aktienanalyse

Wie genau erfolgt die Bewertung bzw. Gewichtung der Input-Faktoren?

… im Rahmen der qualitativen Bewertung:

Es werden drei Fragen geprüft und für das einzelne Aktienunternehmen beantwortet. Es gilt die Grundannahme: Je geringer die Abhängigkeit der Gewinnentwicklung von äußeren Einflüssen (insbesondere konjunkturellen Schwankungen) ist, desto besser für die Aktie.

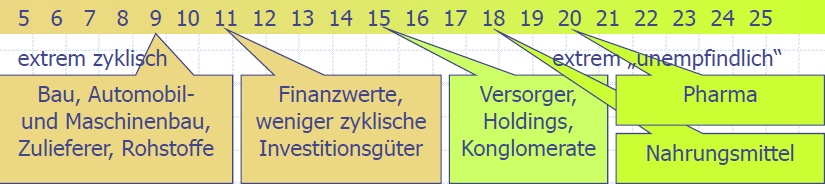

Die erste Frage, die geprüft wird, ist die Anfälligkeit der Branche bzw. des Geschäftsmodells für zyklische Schwankungen (Konjunktur).

Als Antwort (und Input-Parameter) wird ein Branchen-angemessenes KGV, unser sog. „TPER“ festgelegt.

Dabei orientieren wir uns an folgender TPER-Skala:

Als zweite Fragestellung wird geprüft, wie nachhaltig das Unternehmen mit Ressourcen umgeht. Im Rahmen dieser Sustainibility-Bewertung vergeben wir Bonus- oder Malus-Punkte.

Die dritte Fragestellung bei den qualitativen Faktoren soll die Frage beantworten, wie das Unternehmen mit seinen Aktionären umgeht. Dazu bewerten wir die Bereiche Corporate Governance und Investor Relations und vergeben entsprechende Bonus- oder Maluspunkte.

… im Rahmen der quantitativen Bewertung:

Hier wird in folgenden Schritten vorgegangen.

Zunächst werden die Gewinne pro Aktie („eranings per share“ „EPS) zu einem repräsentativen Wert verdichtet. Dies geschieht vor der Annahme dass der „Gewinn pro Aktie“ die zentrale Größe bei der Gewinnbewertung darstellt.

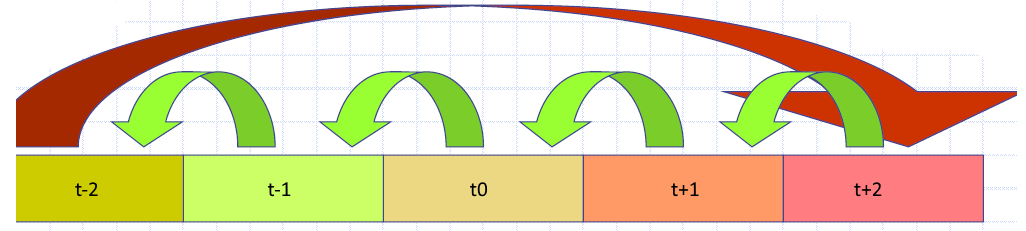

Basis sind die recherchierten Gewinne bzw. Gewinnschätzungen des vergangenen Jahres (t-1), des aktuellen Jahres (t0) und des nächsten Jahres (t+1).

Aus diesen Gewinnschätzungen wird ein gewogener Durchschnitt errechnet. Als Ergebnis erhalten wir den „fairen Gewinn pro Aktie“ („Fair-Earnings-Per-Share“ bzw. FEPS).

Als nächstes erfolgt im Rahmen der quantitativen Bewertung die Betrachtung des Gewinnwachstums. Folgende Annahme wird getroffen: Höheres Gewinnwachstum (CAGR) rechtfertigt eine höhere Bewertung („compound annual growth rate“ CAGR).

Um Basiseffekte zu minimieren, werden Ein-Jahres-Veränderungsraten berechnet, wobei der Wert des späteren Jahres als Basis dient.

Der CAGR-Wert wird dann als gewogener Durchschnitt aus 4 Veränderungsraten berechnet.

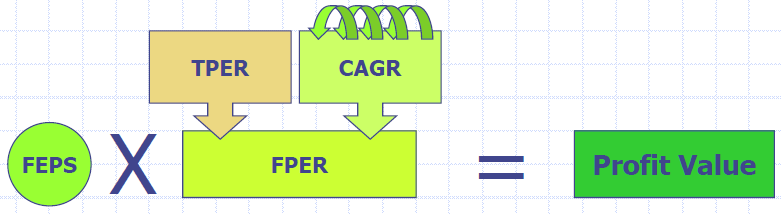

Wie genau wird der Profit-Value errechnet?

Annahme: Aus der Multiplikation von repräsentativem EPS und angemessenem KGV errechnet sich eine Indikation für den Fair Value einer Aktie aus der Gewinnentwicklung.

Das angemessene KGV (“Fair Price Earnings Ratio”, FPER) wird zu gleichen Teilen duch das Branchen-angemessene KGV (TPER-Parameter) und das Gewinnwachstum bestimmt.

Definition: Profit Value:

Der Profit Value ist eine Indikation für einen angemessenen Wert einer Aktie, der sich aus der Gewinnentwicklung ergibt.

Wie wird der Bottom Value errechnet?

Annahme: Aus der Multiplikation der Umsatzerlöse und eines angemessenem KUV (Kurs-Umsatz-Verhältnis) errechnet sich eine weitere Indikation für den Fair Value.

Das angemessene KUV wird aus der Netto-Marge errechnet.

Definition: Bottom Value:

Der Bottom Value ist eine Indikation für den angemessenen Wert einer Aktie, der sich aus der Umsatzbewertung und dem Buchwert ergibt.

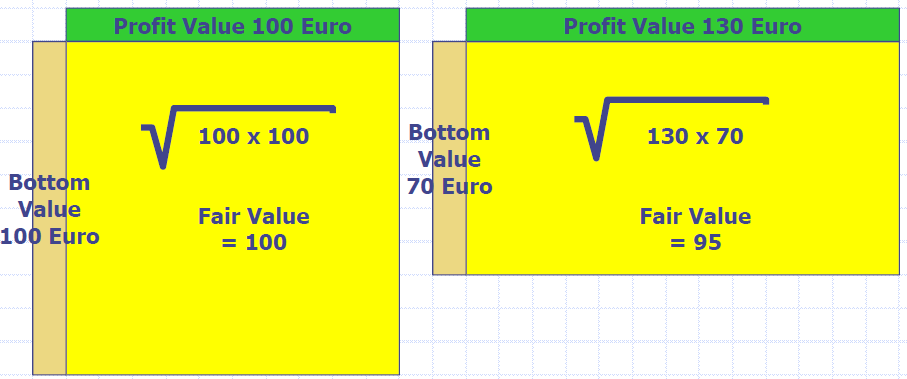

Wie genau wird nun der Fair Value errechnet?

Annahme: Je dichter Profit Value und Bottom Value zusammen liegen, um so besser ist die Indikation für den Fair Value.

Definition: Fair Value:

Der Fair Value wird als geometrisches Mittel von Profit Value und Bottom Value berechnet.

Achtung: Der Fair Value ist eine Indikation für den Wert einer Aktie, KEINE Kursprognose!

Disclaimer: rechtliche Hinweise: