Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega.

Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind:

– Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen

– Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung

– Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

Wochenkommentar KW 38/2019

Report über das Portfolio des Investmentclub Aktienfonds

Was ist diese Woche an den Börsen geschehen?

ZumWochenauftakt verunsicherte der Angriff auf Erdölanlagen in Saudi-Arabien und der damit verursachte Ausfall von rund fünf Prozent des Angebots auf dem Weltmarkt die Kapitalmärkte. Der Ölpreis sprang vorübergehend um fast 20 Prozent nach oben, beruhigt sich dann aber, so dass ein Anstieg um knapp 7 Prozent verblieb. Im Wochenverlauf wurden die Aktienmärkte dann auch von den ausbleibenden Erfolgen im amerikanisch-chinesischen Handelskonflikt belastet. Der Dow Jones beendete die Woche mit einem Rückgang von etwas mehr als einem Prozent. Der Euro-STOXX-50 konnte zum Wochenschluss den Rückgang vom Wochenbeginn mehr als ausgleichen und beendet die Woche mit einem kleinen Plus von rund einem halben Prozent. Der DAX veränderte sich unterm Strich in dieser Woche kaum.

Wie hat sich der Anteilswert des Investmentclubs / Investmentfonds entwickelt?

Auch der ACC Alpha select Anteilswert veränderte sich in dieser Woche kaum: Auf Basis der Schlusskurse vom Donnerstag errechnet sich ein Nettoinventarwert von 27,34 Euro. Die Netto-Wertsteigerung seit Jahresbeginn sinkt leicht auf +6,51 Prozent. Die Rendite über die vergangenen drei Jahre beträgt nahezu unverändert 3,25 Prozent p.a., während sie über zehn Jahre aufgrund des Basiseffektes weiter auf 4,01 Prozent pro Jahr gesunken ist.

Welche positiven Veränderungen gab es im Portfolio des Investmentclubs? (Wochengewinner)

Mit Mytilineos und Tyson stehen zwei Kursverlierer der Vorwoche nun auf der Gewinnerliste. Wochengewinner in unserem Portfolio ist die Aktie der griechischen Holding Mytilineos (+3,1 Prozent auf 10,17 Euro, Einstand 8,34 Euro). Der Anfang dieses Jahres begonnene Aufwärtstrend führte den Aktienkurs schon von nicht viel mehr als 7 Euro bis auf 11,43 Euro um fast 60 Prozent nach oben. Im August wurde diese Rallye korrigiert. Seitdem pendelt die weiterhin unterbewertete Aktie um 10 Euro, was seit Jahresbeginn ein Plus von rund 40 Prozent bedeutet.

Samsung Electronics gewannen in dieser Woche 3,1 Prozent auf 776 Euro (Einstand 506 Euro) und die Aktie des französischen Versicherungskonzerns AXA 2,9 Prozent auf 23,39 Euro (Einstand 20,27 Euro), womit der Kursrückgang im August weitgehend ausgeglichen ist. Die Aktie des US-Fleischverarbeiters Tyson Foods erholte sich von dem Kursrückgang nach einem Brand einer Geflügelfabrik: +2,6 Prozent auf 87,39 USD (Einstand 62,13 USD). Die Bewertung erscheint uns mittelfristig weitgehend ausgereizt. Zudem hat die Aktie vom Hype um Beyond Meat profitiert. Etwas höhere Kurse werden wir antizyklisch für weitere Gewinnmitnahmen nutzen.

Welche negativen Veränderungen gab es im Portfolio des Investmentclubs? (Wochenverlierer)

Ohne Unternehmensnachrichten verloren PORR, Smurfit Kappa und Biofrontera jeweils zwischen 7,0 und 7,6 Prozent. Die Aktien von PORR und Smurfit Kappa Aktie verloren damit nur jeweils die Kursgewinne der beiden Vorwochen. Biofrontera gaben allerdings seit Anfang Juli alle Kursgewinne wieder ab, die von Anfang April bis Juni entstanden waren. Der Kurs liegt trotzdem noch 96 Prozent über unserem durchschnittlichen Einstand von 3,04 Euro.

Größter Wochenverlierer ist mit Abstand die Aktie des Tiefbauspezialisten Bauer. Das Unternehmen aus Schrobenhausen reduzierte am Mittwochabend überraschend seine Gewinnziele für das laufende Jahr. Der Aktienkurs verlor darauf bis zum Wochenende 28,3 Prozent auf 14,88 Euro (Einstand 20,40 Euro). Die Auswirkungen auf den Anteilswert unseres Portfolios halten sich in Grenzen, weil wir mit 3.000 Stück erst antizyklisch eine kleine Anfangsposition gekauft hatten, die im Fall eines Aufwärtstrends vergrößert werden sollte (Positionsgröße 0,75 Prozent vom Fondsvermögen). Bauer hatte bislang für das Geschäftsjahr 2019 bei Umsatzerlösen von etwa 1,7 Mrd. Euro einen Gewinn vor Zinsen und Steuern (EBIT) von etwa 95 Mio. Euro und nach Steuern ein „deutlich gegenüber Vorjahr gesteigertes Ergebnis“ erwartet. Das Unternehmen geht jetzt davon aus, dass das EBIT-Ergebnis etwa 70 Mio. Euro erreichen kann. Das Nachsteuerergebnis wird nur noch leicht positiv sein. Die Gründe seien vor allem Projektverschiebungen in verschiedenen Ländern, besonders in Südostasien. So habe ein Regierungswechsel in Malaysia alle Bauprojekte gestoppt, um die Korruption zu bekämpfen. Die Bauer AG rechnete aber mit einer Wiederaufnahme der Projekte im kommenden Jahr. In Thailand führte die Königs-Krönung und die Regierungsbildung zu monatelangem Stillstand und in Vietnam seien die Behörden nicht in der Lage, Baugenehmigungen zu erteilen. Zudem wirken sich die niedrigen Marktzinsen negativ auf das Zinssicherungsgeschäft und die Pensionsrückstellungen des Unternehmens aus. Mit einem Zinssicherungsgeschäft hatte sich Bauer vor steigenden Kreditzinsen schützen wollen. Dieser Aufwand muss abgeschrieben werden. Zudem müssen die Aufwendungen für Betriebspensionen erhöht werden, weil die Pensionskasse nicht mehr durch Zinserträge wächst. Der Kursrückgang hat den Börsenwert des Bauer-Konzerns binnen zweier Tage um fast 100 Mio. Euro verringert. Ist das eine Übertreibung, wenn der Vor-Steuer-Gewinns nur einmalig 25 Mio. Euro niedriger ausfällt? Leider bestätigt die Gewinnwarnung, welchen Risiken das große Auslandsgeschäft von Bauer vor allem in Schwellenländern immer wieder ausgesetzt ist. Zwischen 2009 und 2017 hatte Bauer mindestens einmal pro Jahr eine Gewinnwarnung abgegeben, was das Timing in dieser Aktie sehr schwierig macht. Ende 2016 war der Aktienkurs auf ein Zehn-Jahres-Tief von kaum 10 Euro gesunken. Bekanntlich verdreifachte sich der Aktienkurs dann in 2017, was wir genutzt haben. Die neuerliche Gewinnwarnung dürfte Anleger zunächst verunsichern. Wir beobachten die Entwicklung. Substanz und Größe des Bauer-Konzerns sprechen für Bauer (Bottom Value 37 Euro), die Gewinnentwicklung mahnt aber zur Vorsicht (Profit Value jetzt nur noch 8 Euro).

Welche Transaktionen gab es diese Woche?

Zum Wochenauftakt haben wir vier bestehende Positionen aufgestockt (Daimler, Grammer, KSB, Micron Technology). Ferner haben wir drei Aktien nach sehr unterschiedlich langer Abwesenheit in unserem Portfolio wieder aufgenommen: SAF Holland, Gesco und Lufthansa.

Durch Zukauf von 1.250 Daimler-Aktien zu 48,09 Euro haben wir diese bislang kleine Position verdoppeln (auf jetzt 1,9 Prozent vom Fondsvermögen) und im durchschnittlichen Einstand auf 51,534 Euro verbilligen können. Auch unsere bislang kleine Grammer-Position haben wir verdoppelt (auf jetzt 1,65 Prozent vom Fondsvermögen). Der Zukauf von 1.500 Aktien zu 35,43 Euro erhöht den durchschnittlichen Einstand leicht auf 35,215 Euro. Nur um die Hälfte (auf 2,7 Prozent vom Fondsvermögen) vergrößert haben wir unsere Position in KSB. Wir haben 200 Vorzugsaktien des Pumpen- und Armaturenherstellers zu 285 Euro gekauft. Damit wurde der durchschnittliche Einstandskurs der jetzt 600 KSB Vorzüge auf 300,42 Euro verbilligt. Die vierte (auf jetzt 2,2 Prozent) vergrößerte Position ist die des US-Mikrochipherstellers Micron Technology. Wir haben jetzt 1.500 Aktien zu 49,53 USD gekauft und unseren Bestand damit auf 3.000 Aktien verdoppelt. Sowohl der Aktienkurs als auch der Währungskurs sind seit unserem Erstkauf gestiegen: Unser durchschnittlicher Einstand in US-Dollar steigt somit von 40,385 USD auf 44,9575 USD, der durchschnittliche Währungskurs, zu dem wir gekauft haben, auf 1,118 USD/EUR.

Antizyklisch wieder ins Portfolio aufgenommen wurden (jeweils unter einem Prozent des Fondsvermögens) kleine Anfangspositionen in SAF Holland, Gesco und Lufthansa. Sie sollen im Falle einer erkennbaren Trendwende nach oben verstärkt werden. 5.000 SAF Holland wurden zu 9,0155 Euro gekauft. Unser Fair Value errechnet sich mit 17,25 Euro, was eine Unterbewertung von 90 Prozent bedeutet! 2.000 Aktien der Mittelstands-Holding Gesco wurden zu 20,8635 Euro gekauft, nachdem die Aktie auf den tiefsten Stand seit 2012 gefallen war. Wir errechnen einen Fair Value von 35 Euro, was eine Unterbewertung von rund 70 Prozent bedeutet! Mit 4.000 Lufthansa zu 14,17 Euro haben wir die volatile Aktie der Airline wieder aufgenommen. Auch hier liegt der Fair Value bei 35 Euro, sodass 150 Prozent Unterbewertung in einem guten Verhältnis zu den höheren Risiken stehen sollten, die zudem größtenteils eingepreist sein dürften.

Wie hoch ist die Barreserve und wie sieht die Taktik aktuell aus?

Mit den umfangreichen Aktienkäufen dieser Woche haben wir knapp 400.000 Euro unserer Barreserve von zuvor 2,2 Mio. Euro eingesetzt. Rund 1,8 Mio. Euro sind mit knapp 30 Prozent des Fondsvolumens aber immer noch viel „trockenes Pulver“. Einen Teil davon würden wir einsetzen, wenn die von uns als unterbewertet eingestuften Aktien charttechnische Kaufsignale geben würden. Die Gewinnwarnung von Bauer und die Kursreaktion darauf zeigen aber, dass es gute Gründe für breite Risikostreuung und ein vorsichtiges Agieren gibt.

———————————————————————————————————-

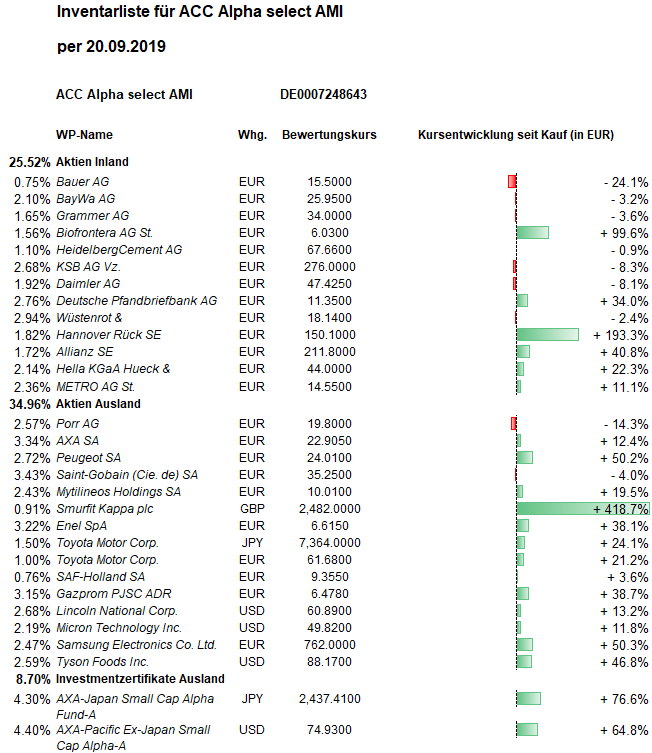

Hier die Inventarliste vom 20.09.2019

1) als PDF-Datei: ACC-Portfolio-IL-190920

2) als JPG