Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega. Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind: – Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen – Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung – Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

Wochenkommentar KW 48/2020

Report über das Portfolio des Investmentclub Aktienfonds

Was ist diese Woche an den Börsen geschehen?

Erste Entscheidungen des gewählten US-Präsidenten Joe Biden, insbesondere die mögliche Berufung der früheren Notenbankpräsidentin Janet Yellen zur Finanzministerin, wurden an den Börsen positiv aufgenommen. Der Dow Jones kletterte erstmals in seiner Geschichte über 30.000 Punkte, zeigte sich dann aber in der durch den „Thanksgiving“-Feiertag unterbrochenen Handelswoche impulslos. Ein Wochenendstand von 29.910 bedeutet ein Wochenplus von 2,2 Prozent. Der Euro-STOXX-50 verzeichnete ein Wochenplus von 1,7 Prozent. Der DAX beendete die Woche knapp oberhalb der umkämpften Marke von 13.300 mit einem Plus von 1,5 Prozent.

Wie hat sich der Anteilswert des Investmentclubs / Investmentfonds entwickelt?

Der ACC Alpha select Anteilswert stieg erstmals seit Februar wieder über 26,00 Euro und wurde auf Basis der Schlusskurse vom Donnerstag mit 26,48 Euro errechnet. Gegenüber dem Donnerstag der Vorwoche ist das ein Anstieg um 86 Cent bzw. 3,4 Prozent (das Doppeltes des Euro-STOXX-50 und mehr als das Doppelte des DAX). Damit setzen wir unsere Aufholjagd gegenüber den Aktienindizes fort. (Darin sind wie üblich die Kursveränderungen vom Freitag noch nicht enthalten, diesmal Kursgewinne in Höhe von rund 18.000 Euro). Die Erholung seit dem Crash-Tief am 24. März (19,08 Euro) beträgt jetzt +38,8 Prozent. Seit Jahresbeginn beträgt der Rückgang noch -6,0 Prozent und über ein Jahr noch -5,36 Prozent. Über 5 Jahre stiegt der Wertzuwachs auf +2,8 Prozent. Über 10 Jahre erhöht sich der Wertzuwachs auf +30,0 Prozent. Seit dem Finanzkrisen-Tiefstand im März 2009 (13,68 Euro) ist der Anteilswert um +93,6 Prozent gestiegen (jeweils nach Abzug von Kosten und Quellensteuern). Das Erholungspotenzial bis zum Rekordhoch aus dem Januar 2018 bei 32,70 Euro beträgt jetzt noch 23,5 Prozent. Seit dem Start der Anteilswertberechnung des Investmentclubs zum Jahreswechsel 1996/1997 (von D-Mark umgerechnet bei 6,17 Euro) beträgt das Plus 329 Prozent (mit Berücksichtigung der Kosten und ohne Einrechnung der Ausschüttungen).

Welche positiven Veränderungen gab es im Portfolio des Investmentclubs? (Wochengewinner)

Unsere seit Anfang November hohe Outperformance stützt sich weiterhin auf überdurchschnittliche Kurssteigerungen unterbewerteter „Value“-Aktien.

Von unseren großen Einzelaktienpositionen legten die Speicherchiphersteller Samsung Electronics in dieser Woche 6,6 Prozent zu (auf 1.172 Euro, Einstand 571 Euro) und Micron Technology 4,6 Prozent (auf 64,23 USD, Einstand 46,50 USD) zu. HeidelbergCement und ENEL gewannen jeweils 3,3 Prozent (auf 60,50 Euro, Einstand 58,39 Euro bei dem Baustoffkonzern und auf 8,50 Euro, Einstand 4,77 Euro beim Stromversorger).

Prozentual noch deutlich höher fielen die Kursgewinne bei einer Reihe unserer kleineren Aktienpositionen aus. Sie gelten alle als zyklisch, also konjunkturabhängig, und waren deshalb in den vergangenen Monaten zu irrwitzig niedrigen Preisen zu kaufen:

Salzgitter diese Woche +16,3 Prozent (auf 17,43 Euro, Einstand 14,58 Euro), die erst in der Vorwoche gekauften Gesco +14,2 Prozent (auf 14,90 Euro, Einstand 13,50 Euro), Lincoln National +11,3 Prozent (auf 49,16 USD, Einstand 51,07 USD), Renault +10,6 Prozent (auf 34,11 Euro, Einstand 18,39 Euro) und Deutsche Pfandbriefbank +7,8 Prozent (auf 8,45 Euro, Einstand 7,91 Euro).

Die allein in der Vorwoche um 24 Prozent gestiegenen SAF-Holland-Aktien stiegen in dieser Woche nochmal um 7,1 Prozent (auf 10,82 Euro, Einstand 6,75 Euro).

Auch bei Paion wirkten die guten Nachrichten der Vorwoche noch nach. In dieser Woche stieg der Aktienkurs um 14,5 Prozent (auf 2,77 Euro, Einstand 2,06 Euro). Offenbar realisieren einige Marktteilnehmer jetzt erst, dass die Zulassung des Narkosemittels Remimazolam in weiteren Ländern nur eine Frage der Zeit ist. Weil Remimazolam dem bei Kurzsedierungen weltweit überwiegend eingesetzten Standard-Narkosemittel Propofol überlegen ist, dürfte es diesem in den nächsten Jahren nennenswerte Marktanteile abnehmen, was Paion höhere Lizenzeinnahmen bescheren wird ohne selbst dafür Aufwand zu haben.

Welche negativen Veränderungen gab es im Portfolio des Investmentclubs? (Wochenverlierer)

Nur fünf Aktienpositionen in unserem Portfolio (von jetzt 39 Positionen) verzeichneten in dieser Woche Kursrückgänge, wovon nur zwei Kursverluste zwei Prozent erreichten oder überschritten:

Biofrontera verloren 3,1 Prozent (auf 3,10 Euro, Einstand 2,98 Euro). Mehr als bei Paion, wo das Medikament weltweit von Lizenznehmern vermarktet wird, brauchen Investoren bei Biofrontera viel Geduld, weil die Vermarktung in Eigenregie Geld und Zeit kostet. Wir hatten bekanntlich zwischenzeitlich deutlich höhere Kurse für Teilgewinnmitnahmen genutzt. Inzwischen notiert die Aktie eher wieder auf Kaufniveau.

Toyota Aktien sanken in dieser Woche 3,0 Prozent (auf 58,40 Euro, Einstand 50,00 Euro). Anleger bevorzugten die in den Monaten zuvor stärker zurückgefallenen europäischen Auto-Aktien (Renault diese Woche +10,6 Prozent, s.o.). Allerdings dürfte Toyota im Gegensatz zu den europäischen Herstellern in den kommenden Jahren stärker vom neuen asiatisch-pazifischen Freihandelsabkommen profitieren: Toyota kann dann vor allem den großen chinesischen Automobilmarkt von heimischen japanischen Standorten aus bedienen ohne Zölle fürchten zu müssen.

Auch bei den im Nebenwerteindex SDAX gelisteten Aktien des Immobilienentwicklers Instone Real Estate würdigte die Börse die Nachrichten noch nicht richtig. Die Aktie stieg in dieser Woche nur unterproportional um 0,5 Prozent (auf 21,45 Euro, Einstand 19,71 Euro). Die neu veröffentlichten Geschäftszahlen fielen aber gut aus. Die Geschäfte des Immobilienentwicklers kommen wieder in Schwung. Nach dem pandemiebedingten Dämpfer im Vorquartal konnte die Gesellschaft im dritten Quartal wieder mehr Immobilien vermarkten. Das Management bleibt daher für das kommende Jahr optimistisch und hält auch an der geplanten erstmaligen Dividende fest. Die Warburg-Bank lobt das „solide Quartal“. Auch die Neunmonatszahlen untermauerten die positive Einschätzung des Analysten.

Welche Transaktionen gab es diese Woche?

Nach der (Wieder-) Aufstockung von drei bestehenden Positionen in Versicherungsaktien (Allianz, AXA und Fairfax Financial), zwei zyklischen Aktienpositionen (Porr und Airbus) und der Neuaufnahme der ebenfalls zyklischen Mittelstands-Holding Gesco in der Vorwoche haben wir nun BASF aufgestockt. Die BASF-Position ist unser einziges Chemie-Investment und war im Rahmen des Risikomanagements erst Ende Oktober auf 875 Aktien halbiert worden. Auch wenn wir damit gegenüber unserem günstigen Einstand binnen weniger Monate einen Kursgewinn von 12 Prozent realisiert hatten, war es rückblickend doch unglücklich, die Position über einen Stoploss zu halbieren. Ein Fehler würde daraus aber erst, wenn uns das abhalten würde, die Position jetzt (auch teurer) wieder zu vergrößern, wo gerade ein junger Aufwärtstrend bestätigt wurde. Deshalb haben wir in dieser Woche 625 BASF-Aktien zu 59,79 Euro gekauft. Damit vergrößert sich unser Bestand auf 1.500 BASF-Aktien und der durchschnittliche gewogene Einstandspreis steigt von 41,80 Euro auf 49,30 Euro. Die Position war durch die Halbierung zuvor auf weniger als ein Prozent des Fondsvermögens verkleinert worden, beträgt jetzt aber wieder 1,6 Prozent. BASF ist der größte (Verbund-) Chemiekonzern der Welt (mit weltweit 6 großen Verbund-Standorten und fast 400 weiteren Produktionsstandorten). BASF baut seine langfristig aussichtsreiche Positionierung in Asien weiter aus. Anfang 2015, 2017 und 2018 kostete die Aktie über 90 Euro. Wir haben unseren Zukauf jetzt noch unter 60 Euro tätigen können. Eine Rückkehr zu Kursen um 90 Euro erscheint realistisch, wobei der Zeitraum dafür von der Entwicklung der Weltkonjunktur abhängen wird. Das Kurspotenzial liegt mithin bei über 50 Prozent.

Wie hoch ist die Barreserve und wie sieht die Taktik aktuell aus?

Mit den Aktienkäufen in der Vorwoche haben wir unsere Barreserve planmäßig auf 10 Prozent des Fondsvermögens reduziert. Inzwischen sieht es nach einer Jahresendrallye bei „Value“-Aktien aus, so dass wir konsequent kleine Aktienpositionen in jungen Aufwärtstrends aufstocken (wie diese Woche BASF). Dadurch ist die Barreserve auf 537.427 Euro gesunken, was 9,4 Prozent des Fondsvermögens von 5,7 Mio. Euro ausmacht. Sollte sich das aktuelle Momentum in Value-Aktien fortsetzen, werden wir das Corona-Crash-Jahr noch mit Gewinn beenden.

Wahrscheinlich wird in westlichen Volkswirtschaften in den nächsten Wochen mit großen Impf-Kampagnen gegen den SARS-CoV-2-Virus begonnen. Dies dürfte im Verlauf des ersten Halbjahres 2021 die Wende zum Besseren bringen. Unter diesem Eindruck dürften bei den nach dem Jahreswechsel anstehenden Neudispositionen die Aussichten für zyklische Aktien besser eingeschätzt werden. Bislang zeigen Statistiken, dass die meisten Anleger aus Angst um die Konjunktur in hoch bewerteten „Qualitäts-“ und „Wachstums-Aktien“ überinvestiert und in zyklischen Value-Aktien unterinvestiert sind. Größere Umschichtungen haben erst in diesem November begonnen und dürften noch ganz am Anfang stehen. Darauf deuten viele Kommentare großer Investoren hin, die noch weiter einseitig auf vermeintliche Qualitäts- und Wachstumsaktien setzen und die laufende Aufholjagd der Substanzaktien für verfrüht halten. Zum 23. November zeigt der weltweite MSCI Value Index noch einen Verlust für das laufende Jahr von -5,8 Prozent (und für Finanzwerte von -9,9 Prozent), wogegen der MSCI Growth Index ein Plus von +24,4 Prozent nennt (und für Technologie-Aktien von +31,6 Prozent). Die weiter denn je zuvor in der Börsengeschichte geöffnete Schere hat also erst begonnen, sich zu schließen.

———————————————————————————————————

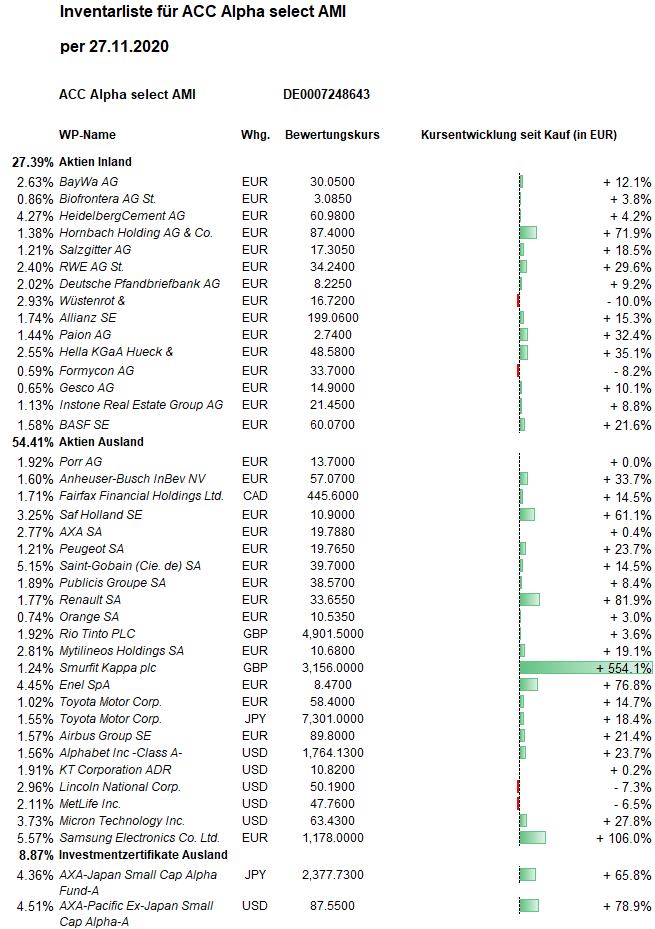

Hier die Inventarliste vom 27.11.2020

als PDF IL-2020-11-27

als JPG