Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega. Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind: – Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen – Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung – Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

Wochenkommentar KW 51/2020

Report über das Portfolio des Investmentclub Aktienfonds

Was ist diese Woche an den Börsen geschehen?

Vor allem die Aussicht auf eine starke Erholung der (Welt-) Wirtschaft nach dem Ende der Corona-Pandemie wirkt positiv auf die Aktienkurse. Konjunkturdaten aus China, den USA und Großbritannien lagen leicht über den Erwartungen. Dennoch signalisieren die Notenbanken eine anhaltend lockere Geldpolitik. Aber der große Verfalltermin an den Terminbörsen bremste eine Fortsetzung der Jahresendrallye. Der Dow Jones verzeichnete so nur ein kleines Wochenplus von 0,4 Prozent. Beim Euro-STOXX-50 verblieb ein Wochenplus von 1,7 Prozent. Der recht konjunkturabhängige DAX schaffte dank höherer Zuwächse in der Wochenmitte ein Plus von fast vier Prozent.

Wie hat sich der Anteilswert des Investmentclubs / Investmentfonds entwickelt?

Der ACC Alpha select Anteilswert wurde auf Basis der Schlusskurse vom Donnerstag mit 27,39 Euro errechnet. Gegenüber dem Donnerstag der Vorwoche ist das ein Anstieg um 36 Cent bzw. 1,3 Prozent. Darin sind die Kursveränderungen vom Freitag dieser Woche wie üblich noch nicht enthalten, dafür die Kursrückgänge vom Freitag der Vorwoche. Die Erholung seit dem Corona-Crash-Tief am 24. März (19,08 Euro) beträgt jetzt +43,6 Prozent. Seit Jahresbeginn beträgt der Rückgang noch -2,8 Prozent und über ein Jahr noch -3,3 Prozent. Über 5 Jahre steigt der Wertzuwachs auf jetzt +8,8 Prozent und der Wertzuwachs über 10 Jahre auf jetzt +30,6 Prozent. Seit dem Finanzkrisen-Tiefstand im März 2009 (13,68 Euro) hat sich der Anteilswert jetzt mehr als verdoppelt: Das Plus beträgt +100,2 Prozent (jeweils nach Abzug von Kosten und Quellensteuern). Das Erholungspotenzial bis zum Rekordhoch aus dem Januar 2018 bei 32,70 Euro beträgt jetzt noch 19,4 Prozent. Seit dem Start der Anteilswertberechnung des Investmentclubs zum Jahreswechsel 1996/1997 (von D-Mark umgerechnet bei 6,17 Euro) beträgt das Plus 344 Prozent (mit Berücksichtigung der Kosten und ohne Einrechnung der Ausschüttungen).

Welche positiven Veränderungen gab es im Portfolio des Investmentclubs? (Wochengewinner)

Die wichtigsten Gewinnbeiträge kamen in dieser Woche von den recht hoch gewichteten Positionen HeidelbergCement und SAF-Holland, also zyklischen Aktien, die in der Corona-Krise zu Unrecht extrem „unter die Räder“ kamen. Die Bank Credit Suisse (CS) schraubte das Kursziel für die Aktien von HeidelbergCement jetzt um 9 auf 69 Euro nach oben. Der Kurs stieg in dieser Woche um 4,2 Prozent (auf 60,78 Euro, Einstand 58,39 Euro). Der zuständige Analyst verwies darauf, dass der Zementhersteller 70 Prozent des Umsatzes in Nordamerika und Europa erwirtschafte, wo das Verhältnis von Kosten und erzielten Preisen günstig sei. Er rechnet zudem mit einer schrittweisen Erholung der Branche nach einem Ende der Covid-19-Pandemie. SAF-Holland legten sogar um 10,2 Prozent zu (auf 11,26 Euro, Einstand 6,75 Euro).

Größter prozentualer Kursgewinner dieser Woche ist Salzgitter: +17,9 Prozent in dieser Woche (auf 21,53 Euro, Einstand 14,58 Euro). Die Aktie profitierte davon, dass sich Stahlproduktion und -nachfrage in Deutschland deutlich erholt haben.

Die noch nicht lange in unserem Portfolio befindlichen Gesco legte um 9,2 Prozent zu (auf 17,20 Euro, Einstand 14,91 Euro) und holte damit den Vorwochenverlust weitgehend auf.

Die Kurserholung bei den Automobilherstellern setzte sich fort. Wir profitierten in dieser Woche vor allem mit Peugeot (+7,1 Prozent auf 22,20 Euro, Einstand 15,91 Euro), aber auch mit Renault (+3,1 Prozent auf 36,16 Euro, Einstand 18,39 Euro).

Welche negativen Veränderungen gab es im Portfolio des Investmentclubs? (Wochenverlierer)

Nur 9 unserer Aktienpositionen verzeichneten in dieser Woche Kursverluste, darunter aber die beiden größten Positionen, Samsung Electronics und Saint-Gobain, die unter Gewinnmitnahmen litten. Samsung Electronics fielen um 3,0 Prozent auf 1.250 Euro (Einstand 571 Euro) und Saint-Gobain um 3,5 Prozent auf 37,42 Euro (Einstand 34,49 Euro).

Gegen den Trend größere Kursverluste verzeichneten unsere nordamerikanischen Versicherungswerte Lincoln National (-5,3 Prozent auf 48,61 USD, Einstand 51,07 USD), MetLife (-3,3 Prozent auf 45,65 USD, Einstand 47,00 USD) und Fairfax Financial (-4,7 Prozent auf 430,21 CAD, Einstand 395,83 CAD). Die von der US-Notenbank bestärkte Aussicht auf Zinsen nahe Null für die kommenden Jahre belastet Finanzwerte, weil es den Verzicht auf Zinseinnahmen bedeutet.

Welche Transaktionen gab es diese Woche?

In dieser Woche haben wir an der Zusammensetzung unseres Portfolios keine Veränderungen vorgenommen.

Wie hoch ist die Barreserve und wie sieht die Taktik aktuell aus?

Wir haben in dieser Woche 3.094 Anteile bzw. gut 82.600 Euro (zu ca. 26,70 Euro pro Anteil) ausgezahlt. Dadurch ist die Barreserve auf 402.189 Euro bzw. 6,9 Prozent des Fondsvermögens gesunken. Mit dem hohen Investitionsgrad sollten wir von steigenden Aktienkursen um den Jahreswechsel im Allgemeinen und einer überfälligen Aufholjagd von Value-Aktien im Besonderen profitieren. Traditionell begünstigen die Neudispositionen nach dem Jahreswechsel Zuflüsse in die Aktienmärkte. Davon sollten in den kommenden Wochen insbesondere Value-Aktien profitieren. Statistiken zeigen, dass Investoren weltweit in Rentenpapieren und Wachstums-Aktien überinvestiert sind, in Value-Aktien aber unterinvestiert. Die Aussichten für Rentenpapiere und Wachstumsaktien, die zudem positiv miteinander korreliert sind, werden tendenziell für 2021 nach unten revidiert. Es spricht also viel für Umschichtungen in Value-Aktien. Trotz der überdurchschnittlichen Kursentwicklung seit Anfang November ist unser Aktienportfolio weiterhin klar unterbewertet: Das durchschnittliche Kurs/Gewinn-Verhältnis (KGV) bei uns beträgt nur 11,3 gegenüber 19,3 beim Vergleichsindex (dem weltweiten MSCI Aktienindex). Der Durchschnitt der weltweit investierenden Aktienfonds kommt sogar auf ein KGV von 21,9, fast dem Doppelten unseres KGVs. Das zeigt, dass das meiste Geld der Aktienanleger weltweit in teuren, sogenannten „Wachstums-“ und „Qualitäts-Aktien“ steckt. Bei einer zahlenbasierten Überprüfung des angeblich höheren Wachstums zeigt sich, dass die Wachstumsprämien rechnerisch nicht gerechtfertigt sind (siehe unten). Auch die vermeintliche „Qualität“ besteht nur darin, weniger konjunkturabhängig zu sein. Die dafür gezahlten Bewertungsprämien wären vielleicht noch zu verstehen, wenn man am Beginn einer jahrelangen Depression stehen würde. Die Daten für die Weltkonjunktur zeigen aber das Gegenteil (siehe oben: die beiden ersten Sätze dieses Wochenberichts). Wie krass die Bewertungsschere geöffnet ist, zeigen auch die Buchwerte: Unser Aktienportfolio wird mit einem Abschlag von 11 Prozent auf das ausgewiesene Eigenkapital bewertet (Kurs/Buchwert-Verhältnis 0,89). Beim Aktienindex liegt das Kurs/Buchwert-Verhältnis dagegen bei 2,4. Für einen Euro erhält man dort nur 42 Cent Eigenkapital. 58 Cent sind Aufschlag für „Wachstum“ und „Qualität“. Beim Durchschnitt der international anlegenden Aktienfonds beträgt das Kurs/Buchwert-Verhältnis jetzt sogar 2,6. Man tauscht einen Euro also in nur 38 Cent. Dass die meisten Anleger sich dessen nicht bewusst sind und einer „Wachstums- und Qualitätsillusion“ unterliegen, zeigt sich, wenn man sich die Zahlen ansieht: Das durchschnittliche Umsatzwachstum des in teuren Aktien investierten Fondsdurchschnitts liegt bei 3,0 Prozent, unseres Fonds aber bei 3,3 Prozent (3,3 ist mehr als 3,0 nicht weniger). Das durchschnittliche Cashflow-Wachstum des in teuren Aktien investierten Fondsdurchschnitts liegt bei 4,4 Prozent, unseres Fonds aber bei 6,7 Prozent (6,7 ist mehr als 4,4). Das Wachstum des Eigenkapital liegt bei den in teuren Aktien investierten Fondsdurchschnitts bei 5,6 Prozent, bei uns aber bei 7,1 Prozent (7,1 ist mehr als 5,6). Die teuren Wachstums- und Qualitätsaktien machen im Verhältnis zu ihren Aktienkursen nicht nur weniger Gewinn und steigern ihn langsamer, sie schütten natürlich auch weniger davon aus: Die durchschnittliche Dividendenrendite internationaler Aktienfonds liegt nur bei 1,3 Prozent. Unsere ist mit 2,6 Prozent doppelt so hoch. (Alle hier verwendeten Zahlen, auch die für unseren Fonds, wurden nicht von uns sondern von Morningstar berechnet und auf der frei zugänglicher Internetseite veröffentlicht. www.morningstar.de)

———————————————————————————————————

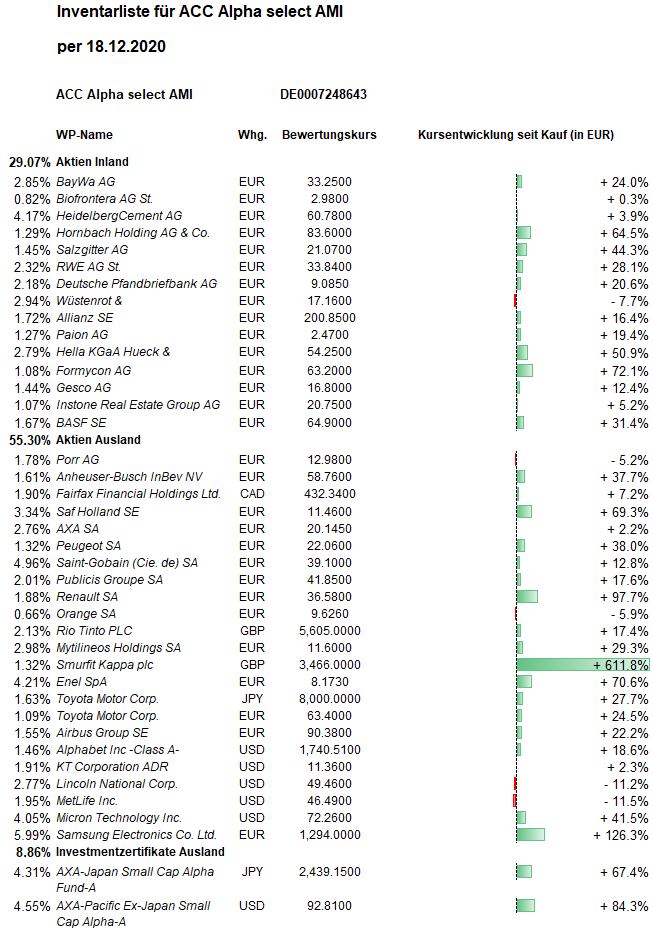

Hier die Inventarliste vom 18.12.2020

als PDF IL-2020-12-18

als JPG