Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega. Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind: – Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen – Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung – Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

Wochenkommentar KW 44/2020

Report über das Portfolio des Investmentclub Aktienfonds

Was ist diese Woche an den Börsen geschehen?

Die Aktienbörsen stand unter dem Eindruck der zweiten Corona-Pandemiewelle, insbesondere in Europa, wo die Infektionszahlen weiter stark ansteigen. Die Sorge, dass die neuen Teil-Lockdown-Maßnahmen die Konjunkturerholung gefährden, führte zu stärkeren Kursverlusten. Schon zum Auftakt der Handelswoche belastete zudem eine Gewinnwarnung von Europas größtem Software-Hersteller SAP die Börsen. Und am letzten Handelstag der Woche wurden die Quartalsberichte einiger US-Tech-Giganten mit Enttäuschung aufgenommen. Viele Aktienindizes erlitten den höchsten Wochenverlust seit dem Crash im März. Der Dow Jones beendete die Woche mit einem Verlust von 6,5 Prozent und den Oktober mit einem Rückgang von 4,6 Prozent. Der Euro-STOXX-50 verzeichnete einen Wochenverlust von 7,5 Prozent, was auch etwa dem Monatsergebnis entspricht (-7,4 Prozent). Beim DAX beträgt der Wochenverlust sogar 8,6 Prozent und der Rückgang im Oktober 9,4 Prozent.

Wie hat sich der Anteilswert des Investmentclubs / Investmentfonds entwickelt?

Der ACC Alpha select Anteilswert wurde auf Basis der Schlusskurse vom Donnerstag mit 22,57 Euro errechnet. Gegenüber dem Donnerstag der Vorwoche ist das ein Rückgang um 1,33 Euro bzw. 5,6 Prozent. Darin sind die Kursgewinne vom Freitag, die bei uns rund 20.000 Euro betragen, wie üblich noch nicht enthalten. Damit hat sich unser Portfolio erneut besser als die Aktienmärkte gehalten. Der Rückgang des Anteilswertes im Oktober ist mit 4,6 Prozent nur etwa halb so hoch wie beim DAX. Allerdings entsteht diese Outperformance erst seit ein paar Wochen. Die Erholung seit dem Crash-Tief am 24. März (19,08 Euro) beträgt jetzt +18,3 Prozent. Seit Jahresbeginn beträgt der Rückgang jetzt -19,9 Prozent und über ein Jahr -18,8 Prozent. Über 5 Jahre beträgt der Rückgang jetzt -11,9 Prozent. Über 10 Jahre beträgt der Wertzuwachs jetzt +13,9 Prozent. Und seit dem Finanzkrisen-Tiefstand im März 2009 (13,68 Euro) ist der Anteilswert um +65,0 Prozent gestiegen (jeweils nach Abzug von Kosten und Quellensteuern). Das Erholungspotenzial bis zum Rekordhoch aus dem Januar 2018 bei 32,70 Euro beträgt jetzt 44,9 Prozent. Seit dem Start der Anteilswertberechnung des Investmentclubs zum Jahreswechsel 1996/1997 (von D-Mark umgerechnet bei 6,17 Euro) beträgt das Plus 266 Prozent (mit Berücksichtigung der Kosten und ohne Einrechnung der (Steuerzahlungs-) Ausschüttungen).

Welche positiven Veränderungen gab es im Portfolio des Investmentclubs? (Wochengewinner)

Während die westlichen Börsen unter der zweiten Pandemiewelle stark leiden, zeigten sich die asiatischen Aktienmärkte stabiler.

Die Aktien von Toyota Motor legten in Euro diese Woche immerhin 0,4 Prozent zu (auf 56,20 Euro, Einstand 50,00 Euro). Toytota ist damit die einzige Aktie, die in dieser Woche gegen den Trend steigen konnte.

Der AXA Rosenberg Fonds für japanische Nebenwerte verlor 1,4 Prozent (in Euro auf 18,77, durchschnittlicher Einstand in Euro 9,62).

Welche negativen Veränderungen gab es im Portfolio des Investmentclubs? (Wochenverlierer)

Überdurchschnittliche Kursverluste erlitten vor allem europäische Aktien aus Sorge um die Konjunktur.

Prozentual größte Verlierer in unserem Portfolio sind Renault mit einem Wochenminus von 14,2 Prozent (auf 21,255 Euro, Einstand 18,39 Euro). Nachdem sich der europäische Automobilmarkt im Sommer deutlich erholt hatte, werden nun umso mehr negative Auswirkungen der zweiten Pandemiewelle befürchtet. Die Aktie des Automobilzulieferers Hella verlor 10,0 Prozent (auf 37,48 Euro, Einstand 35,90 Euro).

Auch bei anderen Aktien, die sich zuvor gut entwickelt haben, dürften Gewinnmitnahmen die Kursverluste in dieser Woche begünstigt haben. So sanken Salzgitter um 13,8 Prozent (auf 12,50 Euro, Einstand 14,58 Euro).

Bei Paion setzte sich die Kursschwäche mit einem Wochenminus von 13,9 Prozent fort (auf 2,04 Euro, Einstand 2,06 Euro).

Welche Transaktionen gab es diese Woche?

Im Rahmen unseres Risikomanagements haben wir unsere Barreserve durch Aktienverkäufe deutlich aufgestockt. In dieser Woche wurden 7 Positionen nach Stoploss-Verletzung ganz oder teilweise verkauft.

Verkauft haben wir in dieser Woche die verbliebenen Gazprom-ADRs. Der Verkauf der 18.750 ADRs erfolgte über Xetra zu durchschnittlich 3,357 Euro. Damit haben wir gegenüber unserem durchschnittlichen Einstandspreis von 4,66 Euro einen Kursverlust von 27,9 Prozent realisiert. (Zu den Hintergründen: siehe Vorwoche).

Trotz fundamental niedriger Bewertung setzten sich die Kursverluste bei europäischen Versicherungsaktien fort. Zum einen leidet die Branche unter dem anhaltenden Niedrigzinsumfeld. Die Andeutung einer noch weiter gelockerten Geldpolitik durch die EZB angesichts der gesamtwirtschaftlichen Risiken verschiebt die Erwartung steigender Zinsen noch weiter in die Zukunft. Zum anderen belastet die Corona-Pandemie auch das eigentliche Versicherungsgeschäft. Den Rückversicherern gelingt es zurzeit schlechter als früher, nach höheren Schadensquoten höhere Prämien durchzusetzen. Wir haben unsere Bestände in den beiden größten europäischen Erstversicherern, Allianz und AXA, jeweils halbiert und unsere Rückversicherungsposition, Hannover Rück, vollständig verkauft. Der Verkauf der 4.500 AXA-Aktien erfolgte zu 13,687 Euro. Gegenüber unseren Einstand 20,27 Euro haben wir damit einen Verlust von 32,5 Prozent realisiert. Der Verkauf der 250 Allianz-Aktien erfolgte zu 150,78 Euro, gleichsam an unseren Einstandskurs (150,13 Euro bzw. 150,39 Euro mit Transaktionskosten). Der Verkauf aller verbliebenen Hannover Rück-Aktien erfolgte zu 124,64 Euro. Gegenüber unseren Einstand 72,83 Euro haben wir damit einen Kursanstieg von 71,1 Prozent realisiert.

Zunächst halbiert haben wir unseren Bestand im Pumpen- und Armaturenhersteller KSB. Der Verkauf der 400 KSB Vorzugsaktien erfolgte zu 190,00 Euro. Gegenüber unserem Einstand 288,22 Euro musste ein Kursverlust von 34,1 Prozent realisiert werden.

Auf einen Schlag vollständig verkauft haben wir unsere Position des IT-Hauses Atos. Die Aktie bestätigte ihren Abwärtstrend. Der Verkauf aller 2.650 Atos-Aktien erfolgte zu 57,7536 Euro. Gegenüber unserem Einstand 75,35 Euro musste ein Kursverlust von 23,3 Prozent realisiert werden.

Halbiert haben wir unseren BASF-Bestand: Der Verkauf der 875 BASF-Aktien erfolgte zu 46,80 Euro. Gegenüber unserem Einstand 41,80 Euro konnten wir damit noch einen Kursgewinn von 12,0 Prozent realisieren.

Wie hoch ist die Barreserve und wie sieht die Taktik aktuell aus?

Die Trendindikation hat sich deutlich verschlechtert. Nach einer monatelangen Seitwärtsbewegung haben viele westliche Aktienindizes zumindest untergeordnete Abwärtstrends eingeleitet. Aus markt- und charttechnischer Sicht ist deshalb zunächst Vorsicht angebracht. Die Aktienmärkte haben jetzt wieder sehr negative Auswirkungen der Corona-Pandemie bzw. der Lockdown-Maßnahmen eingepreist. Hinzu kommen die Sorgen um die unmittelbar bevorstehende US-Präsidentschaftswahl. Hier hoffen die Börsen auf klare Verhältnisse. Mit einer klaren Mehrheit für Joe Biden könnte der Optimismus rasch wieder zurückkehren. Auch bezüglich der Zulassung von Corona-Impfstoffen sind in den nächsten Wochen gute Nachrichten wahrscheinlich, auch wenn das natürlich noch nicht heißt, dass die Corona-Pandemie schon beendet wäre.

Die Barreserve wurde durch die Aktienverkäufe sehr entschlossen auf über 800.000 Euro erhöht, binnen einer Woche um 10 Prozentpunkte von 7 auf rund 17 Prozent des Fondsvermögens.

Wir beobachten jetzt sehr genau, ob sich eine Bodenbildung bzw. kurzfristige Trendumkehr abzeichnet. Bevorzugt gekauft werden dann stark unterbewertete Aktien, die aber auch positives Momentum zeigen.

Der Wochenverlust von 26,7 Prozent bei SAP bestätigt Dreierlei: Erstens, dass auch High-Tech-Unternehmen nicht gegen das Corona-Virus immun sind. Zweitens, wie dünn das Eis ist, wenn hoch bewertete Technologie-Unternehmen die Erwartungen nicht erfüllen, und drittens, wie wichtig für Anleger aktive Titelauswahl ist. Auswahl bedeutet vor allem, als Anleger nicht überall dabei sein zu müssen, anders als das insbesondere bei passiven Indexinvestments der Fall ist, in denen die hoch bewerteten Tech-Aktien inzwischen sehr hohes Gewicht haben. Das Gewicht von SAP war sowohl im DAX als auch im TecDAX aufgrund der zuvor guten Performance leicht über die Kappungsgrenze von jeweils 10 Prozent gestiegen. Im Euro-STOXX-50 lag das Gewicht bei rund 5 Prozent. Entsprechend litten neben Hunderten Fonds, die auf den „Wachstums- und Qualitätswert“ SAP gesetzt haben, auch Index-Fonds bzw. ETFs unter dem SAP-Kurseinbruch.

Auch die Kurse von Apple, Amazon und Facebook reagierten auf die Quartalszahlen mit Tagesverlusten von jeweils rund 6 Prozent. Besonders traf es Twitter mit einem Kurssturz um mehr als 20 Prozent. Aus dem Kreis der großen US-Tech-Konzerne konnte allein Alphabet am Freitag entgegen dem negativen Gesamtmarkt Kursgewinne verzeichnen. Zitat Vorwochenbericht: „Aus der Gruppe der großen US-Technologiekonzerne bleibt Alphabet unser einziges Investment. Bei den anderen Aktien überwiegen nach unserer Einschätzung inzwischen die Risiken“

———————————————————————————————————

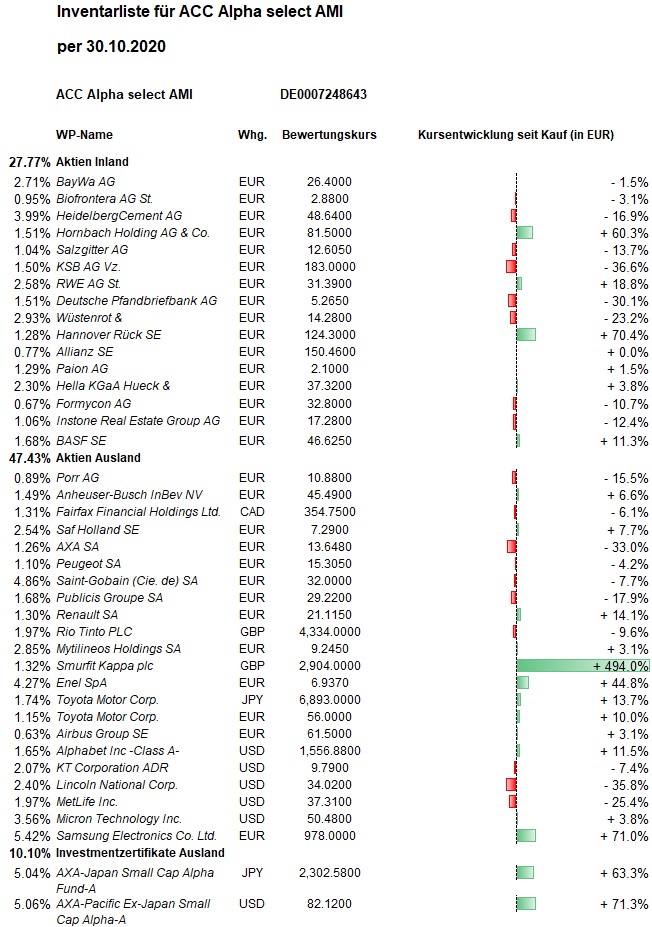

Hier die Inventarliste vom 30.10.2020

als PDF IL-2020-10-30

als JPG