Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega.

Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind:

– Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen

– Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung

– Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

———————————————————————————————————-

Wochenkommentar KW 43/2018:

Die Angst vor den Auswirkungen der US-Strafzollpolitik und steigenden Zinsen drückten auf Stimmung und Kurse an den Kapitalmärkten. Von politischer Seite belasteten die Aufkündigung des INF-Atomwaffen-Abrüstungsvertrags durch US-Präsident Trump und die Ermordung des Journalisten Jamal Khashoggi durch das saudische Salman-Regime. In Europa kam der Streit um den italienischen Staatshaushalt und die Gefahr eines „harten Brexit“ hinzu. Der Dow Jones Industrial Average verlor in dieser Woche fast drei Prozent, der Euro-STOXX-50 knapp zweieinhalb Prozent. Der DAX fiel um drei Prozent und damit auf den tiefsten Stand seit Dezember 2016. Der ACC Alpha select Anteilswert sank nur um 1,9 Prozent auf 27,66 Euro. Die Hedging-Positionen und die sehr hohen Barreserve begrenzten die Verluste.

Vom Kursrutsch der Euro-STOXX- und DAX-Aktien, darunter Bayer, die auf den tiefsten Kurs seit über fünf Jahren fiel, profitierten wir indirekt mittels unserer Short-Positionen. Wir haben unsere Short-Positionen noch einmal vergrößert: Ein DAX-Future wurde zu 11.283,5 verkauft und ein weiterer zu 11.130. Ferner haben wir 10 Euro-STOXX-50-Futures zu 3.146 und weitere 10 zu 3.085 verkauft. Der durchschnittlicher Verkaufskurs der jetzt 5 short verkauften DAX-Future sinkt dadurch auf 11.469, das durchschnittliche „Opening“ der jetzt 50 Euro-STOXX-50 auf 3.175,3.

Entgegen dem vorherrschenden Trend legten Peugeot-Aktien in dieser Woche +2,0 Prozent zu (auf 20,57 Euro, Einstand 15,91 Euro). Vor allem die Umsatzzahlen des französischen Automobilkonzerns für das dritte Quartal wurden sehr positiv aufgenommen. Auch die Aktien von Smurfit Kappa stehen auf der recht kurzen Liste der Wochengewinner weit oben (+1,8 Prozent auf 25,24 GBP, Einstand 4,73 GBP), gefolgt von BMW und Goodyear.

Überproportionale Kursverluste erlitten Klöckner & Co, Biofrontera und Deutsche Bank. Das operative Ergebnis (Ebitda) des Stahlhändlers Klöckner & Co aus dem dritten Quartal lag unter den Erwartungen. Aktien der Stahlbranche allgemein litt unter einer Kürzung des Gewinnausblick des österreichischen Stahlkonzerns Voestalpine. Analysten halten den Kursrückgang bei KlöCo aber für übertrieben. So stufte die DZ Bank Klöckner & Co von „Verkaufen“ auf „Halten“ hoch. Das schwierigere Marktumfeld sei im Kurs ausreichend berücksichtigt.

Biofrontera hatte vorläufige, noch ungeprüfte Geschäftszahlen für das dritte Quartal bzw. die ersten neun Monate des Jahres veröffentlicht. Demnach stieg der Umsatz der Biofrontera-Gruppe in diesem Zeitraum auf rund 14,6 Millionen Euro. Der vorläufige Umsatz aus Produktverkäufen in den USA wurde auf ca. 10,2 Mio. Euro beziffert. Der Umsatz allein im dritten Quartal wird bei ca. 5,6 Mio. Euro liegen, verglichen mit 2,3 Mio. Euro im Vorjahr. Maßgeblich für das starke Wachstum war eine Umsatzsteigerung in der EU durch die Zulassung für Ameluz in Kombination mit der photodynamischen Tageslichttherapie (Tageslicht-PDT) und ein außergewöhnlich hoher Umsatz im September in den USA. Der Beginn der PDT-Saison in den USA nach den Sommermonaten und die anstehende Erhöhung des Listenverkaufspreises zum 1. Oktober um 5,6 Prozent auf 285 USD, haben zu gesteigerten Käufen der US-Kunden geführt. Die Umsatzprognose für das laufende Jahr wurde von bisher 16 bis 20 Mio. Euro auf 19 bis 22 Mio. Euro angehoben. Die Prognose für das Konzernergebnis im Jahr 2018 bleibt jedoch unverändert, da die weiterhin hohen Kosten für Rechtsstreitigkeiten in den USA den zusätzlichen Ergebnisbeitrag aus dem höheren Umsatz kompensieren. Der Aktienkurs fiel in dieser Woche um 11,6 Prozent auf 5,18 Euro (unser durchschnittlicher Einstand 3,04 Euro).

Die Deutschen Bank konnte den Markt mit ihren Zahlen zum dritten Quartal nicht überzeugen, auch wenn die Bank nach drei Verlustjahren für 2018 wieder einen Gewinn anpeilt. Zwischen Juli und Ende September verdiente Deutschlands größtes Geldhaus wegen schwacher Geschäfte und Kosten für den Konzernumbau deutlich weniger als ein Jahr zuvor. Der Aktienkurs fiel um 10,3 Prozent auf 8,52 Euro (Einstand 9,98 Euro).

Die Short-Positionen neutralisieren mittlerweile ein Marktrisiko („Beta“) von fast drei Millionen Euro, so dass wir „netto“ nur noch zu rund 16 Prozent „long“ investiert sind. Ein weiteres Abrutschen der Aktienmärkte würde uns also nur noch relativ wenig „mitnehmen“. Umgekehrt würden wir aber auch von einer Jahresendrallye nur unterproportional profitieren. Unser Hauptaugenmerk gilt deshalb jetzt der Frage, wann die weitreichende Absicherung abgebaut werden sollte.

———————————————————————————————————-

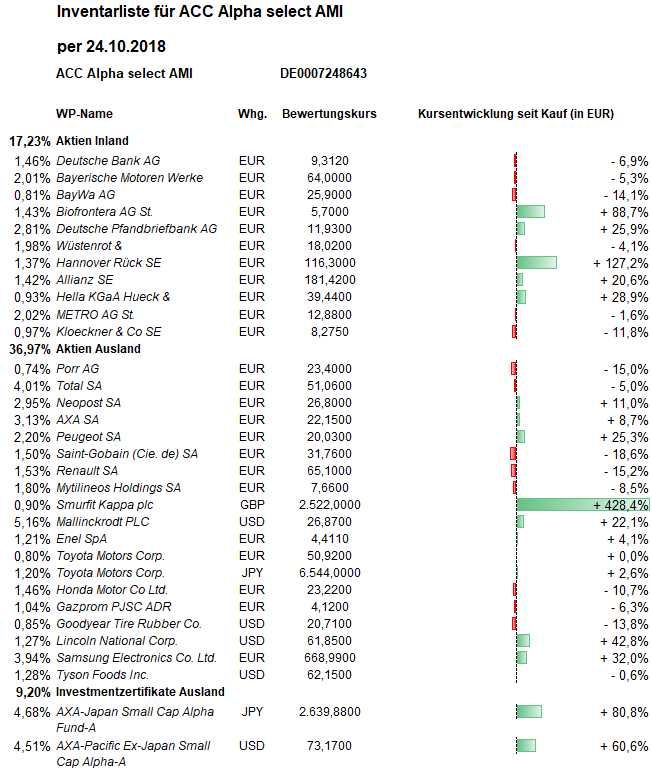

Hier die Inventarliste vom 24.10.2018

(Liste von Freitag 26.10. liegt leider noch nicht vor!)