Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega.

Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind:

– Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen

– Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung

– Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

———————————————————————————————————–

Wochenkommentar KW 08/ 2018:

Für die Börsen blieb die Entwicklung von Inflation und Zinsen das Hauptthema. Zum Ende der Woche wurden die Sorgen um schnell steigende Zinsen geringer und die wichtigen Aktienindizes beendeten den Berichtszeitraum dank der Kursgewinne am Freitag mit kleinen Zuwächsen zwischen 0,3 und 0,5 Prozent. Auch der ACC Alpha select Anteilswert setzte seine Erholung die zweite Woche in Folge fort, erreichte 31,04 Euro und beendete die Woche mit einem kleinen Plus von 0,3 Prozent bei 30,91 Euro. Darin sind unsere kleinen Kursgewinne vom Freitag wie üblich noch nicht enthalten. Eine stärkere Erholung unseres Anteilswertes wurde durch den Rückgang unserer mit 4,9 Prozent größten Position, Samsung Electronics, gebremst (um 5,7 Prozent auf 745,42 Euro, unser durchschnittlicher Einstand liegt bei 506,15 Euro; aktuelles Kurs/Gewinn-Verhältnis, KGV, 6,8).

In der Vorwoche hatten wir, wie berichtet, das ermäßigte Kursniveau genutzt, um eine Reihe von Aktienpositionen aufzustocken: Der Zukauf von 3.000 Wüstenrot & Württembergische erfolgte zu 23,648 Euro, wodurch sich unser Bestand auf 15.000 Stück zu durchschnittlich 20,55 Euro vergrößert hat (diese Woche -0,9 Prozent auf 22,85 Euro, KGV 8,7). Der Zukauf von 2.000 Grammer erfolgte zu 50,246 Euro, wodurch sich unser Bestand auf 5.000 Stück zu durchschnittlich 40,50 Euro vergrößert hat (diese Woche -2,8 Prozent auf 49,90 Euro, KGV 11,6). Der Zukauf von 500 Renault erfolgte zu 90,00 Euro, wodurch sich unser Bestand auf 3.000 Stück zu durchschnittlich 83,76 Euro vergrößert hat (diese Woche -0,1 Prozent auf 87,72 Euro, KGV 5,6). Der Zukauf von 5.000 Mytilineos Holdings erfolgte zu 9,629 Euro, wodurch sich unser Bestand auf 30.000 Stück zu durchschnittlich 8,34 Euro vergrößert hat (diese Woche -0,1 Prozent auf 5,59 Euro, KGV 7,7). Der Zukauf von 10.000 Enel erfolgte zu 4,845 Euro, wodurch sich unser Bestand auf 35.000 Stück zu durchschnittlich 4,22 Euro vergrößert hat (diese Woche +/- 0,0 Prozent bei 4,93 Euro, KGV 5,8). Der Zukauf von 30.000 Thomas Cook erfolgte zu 1,222 Britischen Pfund (GBP), wodurch sich unser Bestand auf 130.000 Stück zu durchschnittlich 0,908 GBP vergrößert hat (diese Woche +1,8 Prozent auf 1,239 GBP, KGV 10,9). Der Zukauf von 2.000 Honda Motor erfolgte zu 28,63 Euro, wodurch sich unser Bestand auf 8.000 Stück zu durchschnittlich 25,96 Euro vergrößert hat (diese Woche +2,9 Prozent auf 29,05 Euro, KGV 9,3). Erstmals seit längerem wieder in unser Portfolio aufgenommen haben wir Daimler. Die bis auf weiteres kleine Position von 1.000 Stück haben wir zu 72,23 Euro gekauft (diese Woche -2,9 Prozent auf 70,41 Euro, KGV 7,8). Nach Branchen liegt damit neben Finanzwerten ein zweiter Schwerpunkt unseres Portfolios auf der Automobilbranche. Finanzwerte gelten mittel- bis längerfristig als Profiteure einer Zinsnormalisierung. Und Aktien der Automobilbranche enthalten angesichts der Diesel-Problematik und der Herausforderungen Elektroantrieb und autonomen Fahren übertrieben hohe Risikoprämien.

Einerseits spricht die gute realwirtschaftliche Entwicklung für steigende Aktienmärkte; andererseits sind die Börsen seit Anfang Februar „angeschlagen“ und die Inflations- und Zinssorgen sind nicht aus der Luft gegriffen. Wir nutzen deshalb einerseits die gefallenen Kurse, um ausgewählte, unterbewertete Aktienpositionen aufzustocken oder neu ins Portfolio zu nehmen. Andererseits liegen unsere Stoppkurse, um die Positionen bei fallenden Kursen zumindest teilweise zu verkaufen, näher als in der Aufwärtsbewegung zuvor. Entsprechend dieser Strategie haben wir zwar bis jetzt schon fast 600.000 Euro für Aktienkäufe verwendet, halten aber andererseits noch rund 20 Prozent des Fondsvermögens bzw. gut 1,5 Mio. Euro Barreserve. Auch unsere Taktik bei den Derivaten zum Beta-Hedging folgt dieser Strategie: Wir werden voraussichtlich in der kommenden Woche unsere kleine Short-Position im Euro-STOXX-50 schließen, aber die gestaffelten Future-StopSell-Limite um einen engen Stopp bei rund 3.250 ergänzen.

———————————————————————————————————-

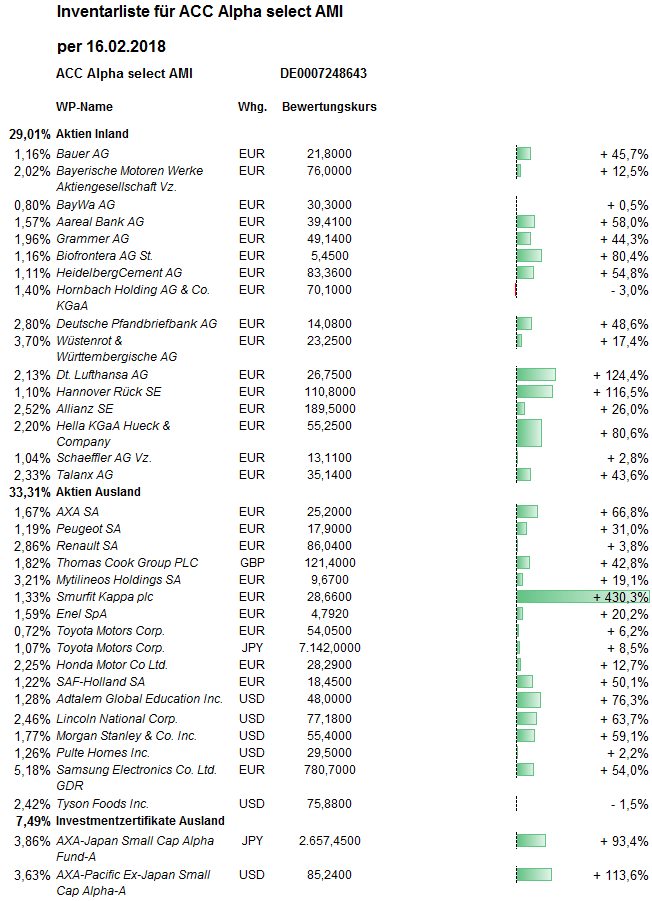

Hier die Inventarliste vom 16.02.2018 (KW07, KW08 liegt zur Zeit nicht vor!)