Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega. Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind: – Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen – Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung – Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

Wochenkommentar KW 41/2020

Report über das Portfolio des Investmentclub Aktienfonds

Was ist diese Woche an den Börsen geschehen?

Der aus dem Krankenhaus ins Weiße Haus zurückgekehrte US-Präsident Trump enttäuschte die Wallstreet zunächst mit der Absage von Verhandlungen über eines zweites großes Corona-Hilfspaket, erklärte kurz darauf aber wieder das Gegenteil. Die gestiegenen Chancen auf neue Konjunkturhilfen verhalfen dem Dow Jones zu einem Wochenplus von 3,3 Prozent. Der Euro-STOXX-50 verbuchte ein Wochenplus von 2,6 Prozent und der DAX von knapp drei Prozent.

Wie hat sich der Anteilswert des Investmentclubs / Investmentfonds entwickelt?

Der ACC Alpha select Anteilswert wurde auf Basis der Schlusskurse vom Donnerstag mit 24,33 Euro errechnet. Gegenüber dem Donnerstag der Vorwoche ist das ein Anstieg um 76 Cent bzw. 3,2 Prozent. Die Erholung seit dem Crash-Tief am 24. März (19,08 Euro) hat sich auf +27,5 Prozent verbessert. Seit Jahresbeginn verringert sich der Rückgang auf jetzt -14,4 Prozent, über ein Jahr auf -9,5 Prozent. Über 5 Jahre verändert sich der Wert aufgrund des Basiseffektes nur wenig auf -2,1 Prozent. Über 10 Jahre steigt der Wertzuwachs auf jetzt +25,7 Prozent. Und seit dem Finanzkrisen-Tiefstand im März 2009 (13,68 Euro) ist der Anteilswert um +77,9 Prozent gestiegen (jeweils nach Abzug von Kosten und Quellensteuern). Das Erholungspotenzial bis zum Rekordhoch aus dem Januar 2018 bei 32,70 Euro beträgt jetzt noch 34,4 Prozent. Seit dem Start der Anteilswertberechnung des Investmentclubs zum Jahreswechsel 1996/1997 (von D-Mark umgerechnet bei 6,17 Euro) beträgt das Plus 294 Prozent (mit Berücksichtigung der Kosten und ohne Einrechnung der (Steuerzahlungs-) Ausschüttungen).

Welche positiven Veränderungen gab es im Portfolio des Investmentclubs? (Wochengewinner)

Die Outperformance gegenüber den europäischen Aktienindizes verdanken wir in dieser Woche überproportionalen Kursgewinnen bei einer Vielzahl der von uns selektierten Titel. Hier beginnt sich, das Aufholpotenzial vieler unterbewerteter Aktien abzuzeichnen.

Prozentual den höchsten Wochengewinn verzeichnen wir mit Publicis. Die Aktie des weltweit zu den größten Werbeagenturen zählenden französischen Konzerns stieg in dieser Woche um +10,4 Prozent auf 30,34 Euro (Einstand 35,40 Euro). Die Dividendenrendite liegt bei 5,3 Prozent, das KGV bei 7,3 und 11 Milliarden Euro jährlicher Umsatzerlöse steht nur ein Börsenwert von 7,1 Milliarden gegenüber. Eine Rückkehr des Aktienkurses zum Vor-Corona-Crash-Niveau würde von hier aus einen Anstieg um mehr als 30 Prozent bedeuten, eine Rückkehr zu den Kursniveaus von 2012 bis 2018 eine Kursverdoppelung.

Die Aktien des größten Bierbrauereikonzerns der Welt, AB InBev, stiegen in dieser Woche um +10,2 Prozent (auf 50,50 Euro, Einstand 42,56 Euro). Hier zeigen die Bewertungskennzahlen zwar weniger offensichtlich eine Unterbewertung. So liegt die Dividendenrendite aktuell nur bei gut zwei Prozent (für uns wegen unseres tiefen Einstandskurses 2,4 Prozent). Allerdings wurde auch hier mit dem Kursverfall stark übertrieben, denn der weltweite Bierkonsum ist nicht annähernd so stark zurückgegangen. Statistiken zeigen inzwischen, dass zwar Corona-bedingt weniger Bier in der Gastronomie konsumiert wird, dafür aber mehr in den privaten vier Wänden. Auch diese Aktie hat das Potenzial, sich bei einer Rückkehr zum Kursniveau von 2017 vom jetzigen Niveau aus zu verdoppeln.

Schon kurzfristig hat sich unser Zukauf der griechischen Mytilineos Holding in der Vorwoche als richtig erwiesen. Die Aktie setzte ihren seit September bestehenden steilen Aufwärtstrend fort: In dieser Woche +8,4 Prozent auf 10,03 Euro. Unser Zukauf in der Vorwoche war noch zu 9,147 Euro gelungen (Anstieg seitdem also um 9,7 Prozent). Unser durchschnittlicher Einstand liegt jetzt bei 8,935 Euro. Für uns wirft die Aktie eine Dividendenrendite von 4,4 Prozent ab und hat unter Bewertungsgesichtspunkten weiteres Kurspotenzial, auch wenn der Corona-Crash hier inzwischen komplett ausgeglichen werden konnte.

Den größten absoluten Beitrag zur guten Wertentwicklung des Anteilswertes steuerte in dieser Woche wieder HeidelbergCement bei, weil die Position mit 4,3 Prozent zu den größten Einzelaktienpositionen im Fonds gehört (nach Saint-Gobain, Samsung und Enel). Die HeidelbergCement-Aktie stieg in dieser Woche +8,1 Prozent (auf 55,94 Euro, Einstand 58,39 Euro). Zeitweilig setzen sich HeidelbergCement diese Woche an die Spitze des DAX. Hintergrund ist die Erwartung guter Quartalszahlen. Die Citibank setzte HeidelbergCement auf eine Liste solcher Unternehmen, die mit ihren Zahlen positiv überraschen könnten. HeidelbergCement veröffentlicht die Zahlen zum dritten Quartal Anfang November.

Zu den überproportionalen Kursgewinnern zählen in dieser Woche ferner Renault (+7,5 Prozent auf 22,78 Euro, Einstand 18,39 Euro), Deutsche Pfandbriefbank (+7,2 Prozent auf 5,95 Euro, Einstand 8,80 Euro) und Micron Technology (+7,2 Prozent auf 49,89 USD, Einstand 46,50 USD). Damit hat sich der Aktienkurs des großen US-amerikanischen Speicherchiphersteller schon vom Lieferstopp an Huawei erholt.

Die Aktie von SAF Holland, konnte an ihren hohen Vorwochengewinne (+12,2 Prozent) anschließen und legte in dieser Woche weitere 7,0 Prozent zu (auf 7,59 Euro, Einstand 6,75 Euro).

Hohe Belastungen auch wegen der Corona-Krise belasteten zwar die BASF-Aktien. Auf Wochensicht verblieb aber noch ein Plus von 5,8 Prozent (fast das Doppelte des DAX-Wochenplus). Wegen eines Nachfragerückgangs aus der Automobil- und Luftfahrtindustrie und des Wettbewerbsdrucks bei Basis-Chemikalien muss BASF einen Milliardenbetrag abschreiben. Daher wird sich im dritten Quartal voraussichtlich ein Verlust vor Zinsen und Steuern (Ebit) ergeben. Den negativen Effekt herausgerechnet aber dürfte ein operativer Gewinn erzielt werden, der überdies höher als von Analysten erwartet ausfallen dürfte. Der Wertminderungsbedarf beträgt 2,8 Milliarden Euro. Für das dritte Quartal entsteht damit voraussichtlich ein Verlust vor Zinsen und Steuern (Ebit) in Höhe von 2,6 Milliarden Euro. Ohne die Abschreibungen ergibt sich aber ein operativer Gewinn von 581 Millionen Euro. Analysten lobten die insgesamt überraschend stark ausgefallenen Eckdaten.

Welche negativen Veränderungen gab es im Portfolio des Investmentclubs? (Wochenverlierer)

Die Liste der Kursverlierer ist in dieser Woche kurz, wobei keine einzige unserer Aktien mehr als 1,2 Prozent verlor und nur zwei Aktien mehr als 0,5 Prozent:

In dieser Woche reichte schon ein Kursrückgang um 1,2 Prozent, um Biofrontera erneut auf die Liste der größten Wochenverlierer zu bringen: Die Aktie sank auf 3,38 Euro (Einstand 2,98 Euro). Es war richtig, die übertriebene Spekulation in den USA für einen Teilverkauf zu nutzen. Wir hatten bekanntlich im August 4.000 Stück bzw. 20 Prozent unserer Position zu 5,21 Euro verkauft.

Hannover Rück beendeten diese Woche 1,1 Prozent tiefer als die Vorwoche (bei 132,40 Euro, Einstand 72,83 Euro). Wir hatten unsere Position bekanntlich im September halbiert. Versicherungen gelten als Verlierer des Nullzinsumfeldes. Zudem wird befürchtet, dass neue Belastungen durch Unwetter (jüngst in den USA, Japan und Südfrankreich) und die wieder stark steigenden Infektionszahlen entstehen. Während die Unwetter-Risiken bislang weitestgehend im kalkulierten Rahmen liegen, resultieren Mehrbelastungen aus Versicherungen gegen Veranstaltungsausfälle. Viele Veranstalter von Konzerten, Festivals und Sportveranstaltungen, die in diesem Jahr stattfinden sollten, hatten sich mit Veranstaltungsausfallversicherungen abgesichert noch bevor die Corona-Pandemie absehbar war. Die Belastungen der Rückversicherungen daraus werden allerdings bald auslaufen, weil natürlich seit Ausbruch der Pandemie dieses Risiko praktisch nicht mehr zu versichern ist.

Welche Transaktionen gab es diese Woche?

Wie angekündigt haben wir unsere kleine Position Lufthansa (0,7 Prozent vom Fondsvermögen) verkauft. Mit dem Verkauf zu 7,1204 Euro wurde gegenüber unserem durchschnittlichen Einstand 12,34 Euro ein Kursverlust von 42,3 Prozent realisiert. Anders als viele anderen Unternehmen dürfte bei Fluggesellschaften keine rasche Rückkehr zu Vor-Corona-Zeiten möglich sein. Auch die Staatshilfen gehen mehr zulasten der Lufthansa-Altaktionäre als der Steuerzahler. Von einer Erholung der Luftfahrt profitieren wir besser über den Hersteller Airbus (diese Woche +3,5 Prozent auf 66,85 Euro, Einstand 59,45 Euro).

Die Rückgabe von 500 Anteilen des AXA Rosenberg Asia Pacific ex Japan Small Cap Alpha erfolgte zu 81,18 USD. Gegenüber dem durchschnittlichen Einstand 51,63 USD wurde damit ein Kursgewinn von 57,2 Prozent realisiert. Die Rückgabe von 500 Anteilen erfolgte nur zur antizyklischen Anpassung der Positionsgröße, weil sich der Fonds überdurchschnittlich gut entwickelt hatte. Wir halten weiterhin 3.500 Anteile des Fonds, was mit 4,6 Prozent eine der größten Positionen ist.

Gekauft haben wir dafür unterbewertete Aktien, deren Trendindikation sich in dieser Woche klar verbesserte:

Neu ins Portfolio aufgenommen haben wir Salzgitter. Der Stahl-Technologie-Konzern schreibt zwar bedingt durch die Corona-Krise in diesem Jahr rote Zahlen, dürfte aber schon nächstes Jahr in die Gewinnzone zurückkehren, sofern die sich abzeichnende Konjunkturerholung bestätigt. Kernkompetenzen liegen in der Produktion von Walzstahl- und Röhrenerzeugnissen (Flachstahl, Profile, Grobbleche, Spundwände, Bauelemente sowie Tailored Blanks) und deren Weiterverarbeitung und Vertrieb. In den Bereichen Profil- und Flachstahl gehört die Salzgitter AG zu den führenden Anbietern in Europa. Ein weiteres wichtiges Segment ist der Sondermaschinen- und Anlagenbau vorrangig zum Abfüllen und Verpacken von Getränken aber auch für die Produktion von Schuhen. Der Börsenwert liegt nur bei einem Zehntel (!) der jährlichen Umsatzerlöse von 8,6 Milliarden Euro. Die Gesellschaft umfasst über 200 Tochter- und Beteiligungsgesellschaften. So ist Salzgitter mit 25,0 Prozent auch größter Aktionär der ebenfalls börsennotierten Aurubis. Der große Kupferhüttenbetreiber hat aktuell einen Börsenwert von 2,71 Milliarden Euro – und hat angesichts der Bedeutung von Kupfer bei absehbaren Engpässen auf dem Weltmarkt gute Aussichten. Allein der Wert der von Salzgitter gehaltenen Aurubis-Aktien beträgt aktuell 678,7 Millionen Euro bzw. 11,29 Euro pro Salzgitter-Aktie. Wir haben 4.000 Salzgitter-Aktien für je 14,577 Euro gekauft. Rechnet man die damit indirekt gekaufte Beteiligung an Aurubis heraus, kosten 142 Euro jährliche Umsatzerlöse sogar nur noch 3,28 Euro: eine krasse Unterbewertung. Das Kurspotenzial liegt auf Sicht weniger Jahre vorsichtig geschätzt bei 100 Prozent, wohl eher bei 200 Prozent. Eine Rückkehr zum Salzgitter-Kurshoch bei 52 Euro Anfang 2018 würde sogar einen Anstieg um über 250 Prozent bedeuten. Die Aktie befindet sich in einem jüngst bestätigten Aufwärtstrend.

Wieder zurückgekauft wurden Aktien des österreichischen Baukonzerns Porr. Wir haben zunächst 4.000 Stück an der Börse Wien zu 12,837 Euro gekauft. 4,9 Milliarden Euro Umsatzerlöse stehen einem aktuellen Börsenwert von nur 377 Millionen Euro gegenüber. Die Aktie scheint ihren übertriebenen Abwärtstrend beendet zu haben und begann in dieser Woche mit einer unteren Trendumkehr. Sollte daraus tatsächlich ein Aufwärtstrend entstehen, werden wir jetzt noch vorsichtige Anfangsposition aufstocken. Das Management erklärte, sich aus unrentablen und mit Risiken behafteten Märkten strategisch zurückzuziehen. Das dürfte mittelfristig die Margen deutlich verbessern. Aus rund 5 Milliarden Euro Umsatzerlösen ließe sich dann ein deutlich höherer Gewinn erzielen. Auch die Porr-Aktie hätte dann 100 bis 200 Prozent Kurspotenzial – nur bei einer Rückkehr zu früheren Kursniveaus.

Wie hoch ist die Barreserve und wie sieht die Taktik aktuell aus?

Nachdem wir mit den Wertpapierverkäufen unsere Barreserve leicht über 500.000 Euro bzw. rund 10 Prozent des Fondsvermögens erhöht hatten, haben wir gut 58.000 Euro in Salzgitter und gut 51.000 Euro in Porr investiert, zusammen also rund 110.000 Euro. Damit sinkt die Barreserve auf rund 370.000 Euro bzw. ca. 7 Prozent der Fondsvermögens.

Vor einer Woche schrieb ich mit Blick auf die favorisierten großen US-Tech-Aktien an dieser Stelle, „An der Börse befindet man sich genau dann in größter Gefahr, wenn man sich am sichersten fühlt.“ Dazu sehen wir uns beispielsweise Apple an, eine „Erfolgsstory“ bei der heute die meisten Anleger sicher sind, mit der Aktie nichts falsch zu machen. Das Kurs/Gewinn-Verhältnis von Apple liegt auf Basis der aktuellen Gewinnerwartungen bei 35. Dies zeigt bereits, dass von Apple erwartet wird, seine Gewinne deutlich zu erhöhen, denn niemand würde ein derart schlechtes Verhältnis von Preis (Aktienkurs) zu Ertrag (Unternehmensgewinn pro Aktie, kurz EPS) als gutes Investment betrachten. Tatsächlich erwartet der Markt von Apple in den nächsten 5 Jahren, seinen Gewinn um 9,5 Prozent pro Jahr zu erhöhen (Konsensus-Schätzungen laut Bloomberg). Für uns würde ein 9,5-prozentiges Gewinnwachstum kein KGV von 35 rechtfertigen. Aber auch wenn man diese Bewertung durch den Markt akzeptiert, muss man sich doch fragen, welche Chancen und Risiken man eingeht, wenn man Apple zu diesem Kurs kaufen würde: Die Dividendenrendite liegt nur bei 0,7 Prozent und ist damit zu klein, um ein Kaufargument bieten zu können. Also erwarten die Anleger von Apple wohl weitere Kursgewinne. Weil die Erwartungen von Jahr für Jahr um 9,5 Prozent steigenden Unternehmensgewinnen im aktuellen Kurs eingepreist ist, müssten die Gewinne aber um mehr als 9,5 Prozent jährlich steigen, um höhere Kurse zu rechtfertigen. Diese Chance mag es geben. Ihr steht aber auch das Risiko entgegen, dass die sehr hohen Erwartungen nicht ganz erfüllt werden: Würde die Zuwachsrate der Gewinne niedriger ausfallen, wäre ein KGV von 35 nicht mehr vertretbar. Wächst der Gewinn von Apple in den nächsten fünf Jahren nur um 5 Prozent und bewertet der Markt das dann mit immer noch großzügig mit dem 20-Fachen, würde der Aktienkurs im Jahr 2025 rund 27 Prozent tiefer stehen als jetzt. Die Meinungen darüber, wie das Chance/Risiko-Verhältnis für Apple und die anderen hoch bewerteten US-Big-Tech-Aktien in den nächsten Jahren aussehen, gehen offenbar stark auseinander. Was sollte deren Höhenflug stoppen? Dazu schrieb der Fondsmanager Patrick Picenon in dieser Woche: „Die eigentliche Frage ist also, was die Verschärfung stoppen könnte. Eine Bedrohung, die wir sehen, ist die politische. Diese Woche veröffentlichte ein US House Panel einen 450-seitigen Kartellbericht über Big Tech. In diesem Bericht erläutern die Autoren ausführlich die Dominanz einiger Technologieunternehmen und die Bedrohung, die dies für den US-Verbraucher darstellen könnte. Beim Marktanteil für mobile Betriebssysteme ist Apple mit einem Marktanteil von mehr als 50 Prozent nicht überraschend der unangefochtene Marktführer.“ Und später: „Wer als Anleger erfolgreich sein wollte, der musste auf wachstumsstarke Aktien (Growth) setzen, Substanzwerte (Value) hatten in den letzten 13 Jahren mehrheitlich das Nachsehen. Einige Analysten und Marktkommentatoren beginnen nun eine Trendwende zugunsten der Value-Aktien zu prognostizieren. Wir denken aber nicht, dass dies – mit Ausnahme von kurzfristigen, zyklischen und durchaus kräftigen Gegenbewegungen – eintreten wird. Es zeigt sich, dass die Gewinne und Gewinnerwartungen für die beiden wichtigen Growth-Sektoren Technologie und Gesundheit in den vergangenen 10 Jahren beinahe stetig angestiegen sind. Selbst der Corona-bedingte Rückgang der wirtschaftlichen Aktivität in diesem Jahr geht an beiden Branchen fast unbemerkt vorbei. Ganz anders stellt sich dagegen die Situation bei den Value-Sektoren dar: Sowohl bei den Finanz-, Energie- als auch bei den Industriewerten kommt es zu einem signifikanten Gewinneinbruch. Wer auf die zukünftigen Gewinne setzt, der setzt also weiterhin eher auf Growth- als auf Value-Aktien, die zudem schon seit über einem Jahrzehnt eine nur unbefriedigende Ertragslage zu verzeichnen hatten. Neben den Unternehmensgewinnen spielt die Zinsentwicklung eine entscheidende Rolle für die relative Attraktivität von Growth- gegenüber Value-Aktien. Aus unserer Sicht spricht wenig für ein Szenario steigender Zinsen (selbst wenn aktuell v.a. in USA die Zinskurve am langen Ende, wegen steigenden Inflationserwartungen, wieder gestiegen ist: der Zinsunterschied zwischen 5- und 30-jährigen US Anleihen ist zum Beispiel auf 126 Basispunkte angestiegen. Dies ist nahe am Hoch vom Juni 2020 und so hoch wie dies zuletzt im Jahr 2016 erreicht wurde). Wir sind also (noch) nicht davon überzeugt, dass eine Phase einer nachhaltig besseren Wertentwicklung von Value-Aktien zu erwarten ist. Die einzigen Hoffnungsschimmer für Value sind aus unserer Sicht die, dass sich einerseits die relativen Gewinnerwartungen gegenüber Growth zuletzt verbessert haben. Andererseits könnte eine mögliche Joe Biden US-Präsidentschaftswahl, einschließlich der Kontrolle beider Kammern, die Fiskalimpulse (inkl. Green Deal Programme) deutlich beschleunigen, was Value Sektoren favorisieren würden.“

Beginnt da ein Umdenken?

———————————————————————————————————

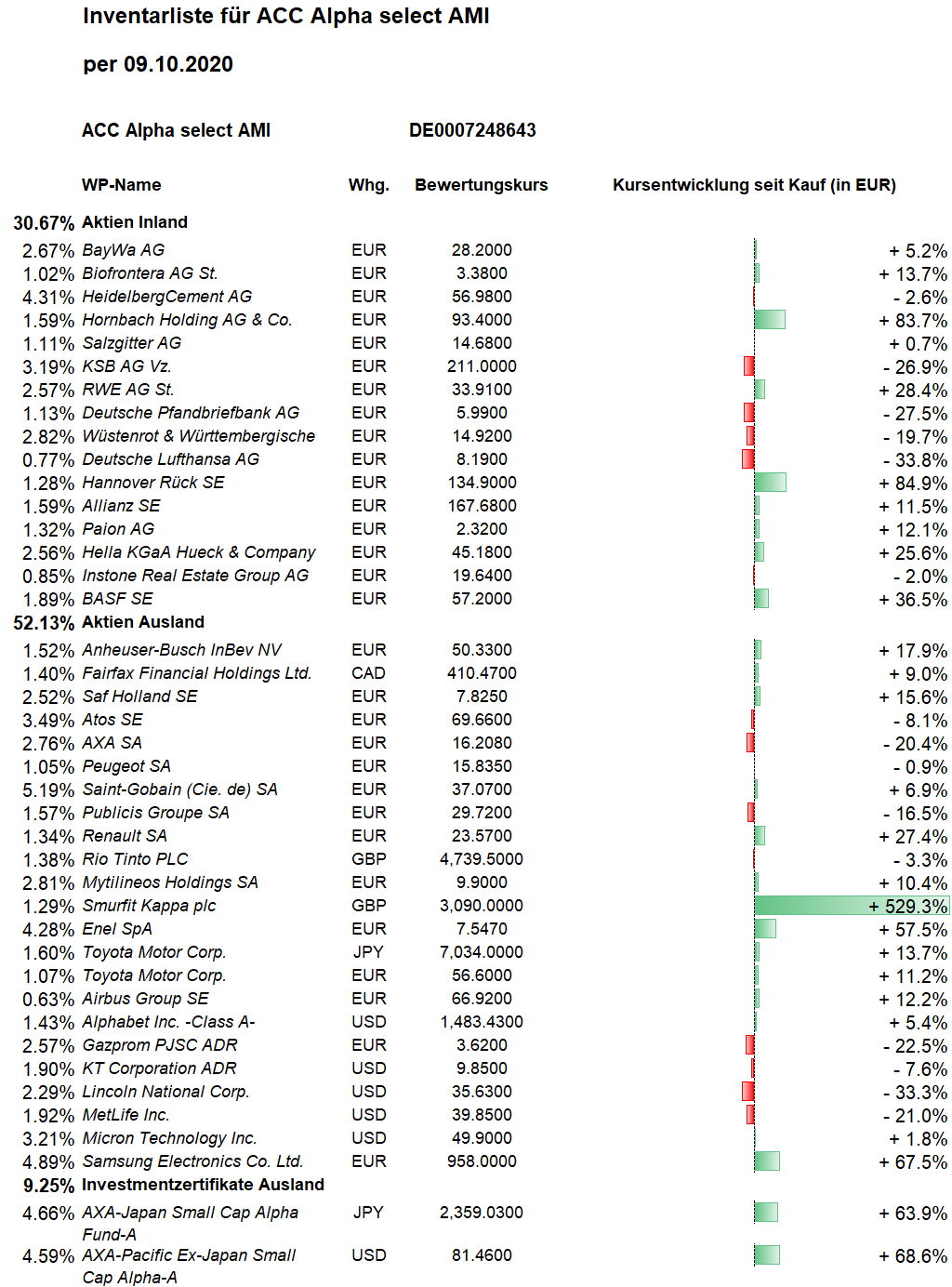

Hier die Inventarliste vom 09.10.2020

als PDF IL-2020-10-09

als JPG