Hier veröffentlichen wir wöchentlich den aktuellen Wochenkommentar sowie eine Aufstellung des aktuellen Aktien-Portfolios (Inventarliste). Diese Informationen sind nur für Mitglieder des ACC. Bitte geben Sie die Informationen und das Passwort nicht weiter. Vielen Dank. Bitte beachten Sie: Alle Angaben dienen nur der internen Mitgliederinformation und sind ohne Gewähr. Rechtsverbindlich sind nur der Fondsprospekt und die offiziellen Halbjahres- und Jahresberichte. Hier der Link zur Internetseite von Ampega.

Bei Anregungen und Feedback erreichen Sie uns gerne per email. Ihre Ansprechpartner sind:

– Dirk Arning (arning@acc-invest.de) – Geschäftsführung, Ansprechpartner für börsenspezifische Informationen

– Klaus J. Ueker (ueker@acc-invest.de) – Geschäftsführer, Ansprechpartner für Mitgliederverwaltung

– Holger Fiegl (info@acc-invest.de) – Administration, Ansprechpartner für Webpage

———————————————————————————————————-

Wochenkommentar KW 51/2018:

Aktienfonds Investmentclub

Ausgehend vom US-Aktienmarkt blieben weltweit die Börsen unter Druck. Die Wallstreet reagierte zum einen enttäuscht auf den Ausblick der Notenbank, als sie ihren Leitzins wie erwartet zum vierten Mal in diesem Jahr erhöhte. Die Fed stellt für 2019 zwei weitere Leitzinserhöhungen und fortgesetzte Anleiheverkäufe in Aussicht. Zum anderen drückten der drohende Regierungsstillstand in den USA und die ungelösten Probleme im amerikanisch-chinesischen Handelsstreit und mit dem Brexit auf die Stimmung der Anleger. Der Kompromiss zur Abwendung eines EU-Defizit-Strafverfahrens gegen Italien wirkte dagegen nur wenig über die italienische Börse hinaus positiv. Der Dow Jones verlor in dieser Woche fast 7 Prozent; noch stärker brach die Nasdaq unter Führung der FAANG-Aktien ein. Der Euro-STOXX-50 verlor 3 Prozent, der DAX 2,1 Prozent. Der ACC Alpha select Anteilswert hielt sich mit einem Rückgang um knapp zwei Prozent auf 25,85 Euro wieder etwas besser.

Wir haben unsere Future-Short-Positionen einen Tag vor dem Verfalltermin („Hexensabbat“) planmäßig auf die Fälligkeit März 2019 „gerollt“. Die 3 DAX-Futures wurden jetzt zu 10.617 gekauft, um die Position mit Fälligkeit Dezember zu schließen. Insgesamt lag der durchschnittliche Verkaufspreis, zu dem wir die Position geöffnet hatten, ja bei 11.341,4, bezogen auf die drei verbliebenen Kontrakte bei 11.293,3. Der jetzt realisierte Gewinn beträgt also 724,4 bzw. 676,3 Indexpunkte. Multipliziert mit der Kontraktgröße 25 Euro und der Zahl der Future 3 errechnet sich ein realisierter Gewinn von 54.330 Euro bzw. 50.722,50 Euro. Die 30 Euro-STOXX-50-Futures wurden jetzt zu 3.004 gekauft, um die Position mit Fälligkeit Dezember zu schließen. Insgesamt lag der durchschnittliche Verkaufspreis, zu dem wir die Position geöffnet hatten, ja bei 3.138,1, bei den 30 verbliebenen Kontrakte bei 3.076. Der jetzt realisierte Gewinn beträgt also 134,1 bzw. 72 Indexpunkte. Multipliziert mit der Kontraktgröße 10 Euro und der Zahl der Future 30 errechnet sich ein realisierter Gewinn von 40.230 Euro bzw. 21.600 Euro. Die neuen Short-Positionen wurden zu 10.607 (3 DAX-Futures März) und 2.990 (30 Euro-STOXX-50-Futures März) geöffnet.

Gegen den Trend verzeichneten mit 6 Aktienpositionen Gewinne: Metro erholten sich mit einem Anstieg von 12,5 Prozent (auf 13,15 Euro, Einstand 13,07 Euro) vollständig vom übertriebenen Kurseinbruch der Vorwoche. Die Aktien von Enel profitierten von der Beilegung des Budgetstreits zwischen Rom und Brüssel: +3,4 Prozent auf 5,19 (Einstand 4,22 Euro). Die weiteren Kursgewinner sind Smurfit Kappa (+4,1 Prozent auf 20,90 GBP, Einstand 4,73 GBP), Lufthansa (+2,6 Prozent auf 19,92 Euro, verbilligter Durchschnitts-Einstand 19,78 Euro), Hella (+2,2 Prozent auf 35,26 Euro, Einstand 30,54 Euro) und Peugeot (+2,0 Prozent auf 18,60 Euro, Einstand 15,91 Euro).

Dem stehen allerdings anhaltende und höhere Kursverluste gegenüber bei den US-Aktien Mallinckrodt (-16,5 Prozent auf 16,03 USD, Einstand 22,24 USD) und Micron Technology (-11,4 Prozent auf 30,32 USD, Einstand 38,45 USD), bei Klöckner & Co (-10,3 Prozent auf 6,05 Euro, Einstand 9,37 Euro) und Deutsche Bank (-10,3 Prozent auf 7,04 Euro, Einstand 9,98 Euro).

Auch schon eigentlich unterbewertete Aktien gerieten in den vergangenen Monaten unter massiven Verkaufsdruck und waren in etlichen Fällen auch Gegenstand von Leerverkäufen (Short-Spekulationen). Laut der Bank of America Merrill Lynch sind nunmehr 40 Wochen in Folge Gelder aus europäischen Aktien abgezogen worden. Das hat das Markt-KGZ westeuropäischer Aktien auf den tiefsten Stand seit 2013 gedrückt (auf Basis der Gewinnschätzungen der kommenden zwölf Monate jetzt 13). Das Durchschnitts-KGV unseres Aktienportfolios ist sogar auf nur 7 gefallen (und das Kurs/Buch-Verhältnis auf nur 0,76). Damit sind sehr pessimistische Annahmen über einen bevorstehenden Konjunktureinbruch eingepreist. Wir halten weiterhin 2,2 Mio. Euro Barreserve (37,2 Prozent des Fondsvermögens), mit denen wir das ausgebombte Kursniveau nutzen werden können.

Lassen Sie sich also das bevorstehende Weihnachtsfest nicht von den fallenden Aktienmärkten verderben. Auch wenn es unbefriedigend ist, dass wir im Verlauf dieses Jahres die Kursverluste trotz hoher Barreserve und Teil-Absicherung nicht besser abfangen konnten, werden wir doch wieder von den günstigen Kaufgelegenheiten profitieren. Im Einkauf liegt der Gewinn. Ich selbst habe die gefallenen Kurse genutzt und meinen Bestand in ACC Alpha select Fondsanteilen um 500 Stück aufgestockt. Ich rechne fest damit, dass sich das schon im bevorstehenden Jahr auszahlen wird.

Ihnen und Ihren Familien Frohe Festtage!

———————————————————————————————————-

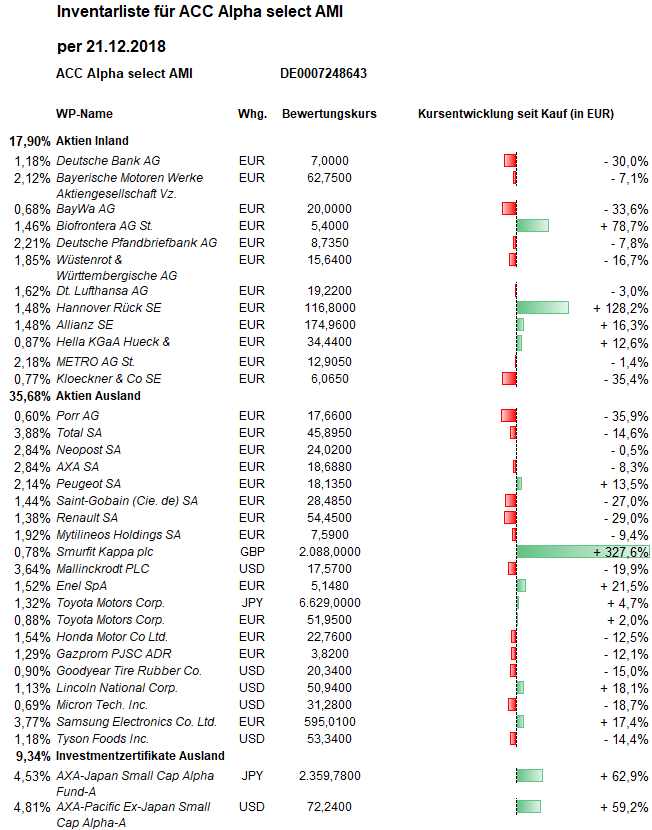

Hier die Inventarliste vom 21.12.2018